Ένα νέο κύκλο στις διεθνείς αγορές άνοιξε χθες η Fed, με μια επιθετική κίνηση στη σκακιέρα της νομισματικής πολιτικής, καθώς μείωσε για πρώτη φορά από τον Μάιο του 2020 το βασικό επιτόκιο και μάλιστα κατά μισή μονάδα, όπως ακριβώς επιθυμούσαν οι επενδυτές. Η αμερικανική κεντρική τράπεζα δημιουργεί τις προϋποθέσεις για να συνεχισθεί το παγκόσμιο ράλι των μετοχών, εκτιμούν αναλυτές, ενώ βελτιώνει σημαντικά το περιβάλλον και για το ελληνικό χρηματιστήριο, όπου τα αμερικανικά επενδυτικά κεφάλαια διαδραματίζουν κεντρικό ρόλο.

Έχοντας να επιλέξουν ανάμεσα σε μια μείωση κατά 0,25% και σε μια «τζάμπο» μείωση επιτοκίου, κατά μισή μονάδα, οι τραπεζίτες της Fed, έστω και με μικρή πλειοψηφία, επέλεξαν τελικά να ανοίξουν τον κύκλο χαλάρωσης της νομισματικής πολιτικής με την πιο επιθετική από τις επιλογές που είχαν. Όπως εξηγείται στο ανακοινωθέν της Fed και σύμφωνα με όσα είπε ο Τζερόμ Πάουλ στη συνέντευξη Τύπου, η κεντρική τράπεζα μετατοπίζει πλέον το ενδιαφέρον της από τον πληθωρισμό στην απασχόληση, καθώς ανάγεται σε βασική προτεραιότητα η υποστήριξη της αγοράς εργασίας και η αποτροπή μιας ύφεσης στις ΗΠΑ.

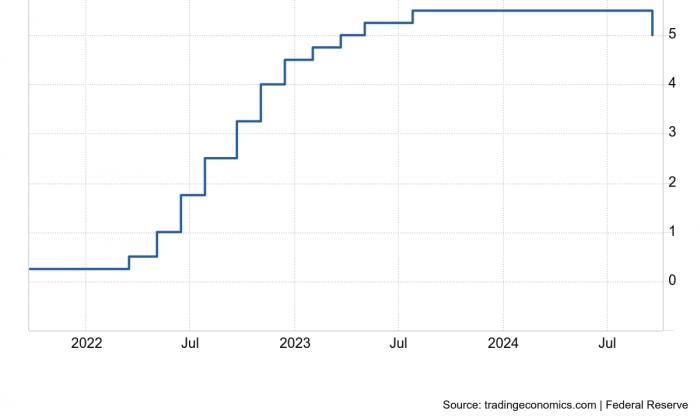

Η πρώτη μείωση επιτοκίου της Fed από τον Μάρτιο 2023 (πηγή: Trading Economics)

Οι ενδείξεις γρήγορης αποδυνάμωσης της αμερικανικής αγοράς εργασίας, που είχαν φέρει στο προσκήνιο τους φόβους για ύφεση στις ΗΠΑ και είχαν προκαλέσει σοβαρούς κλυδωνισμούς στις αγορές στις αρχές Αυγούστου, οδήγησαν τη Fed να επιταχύνει τις κινήσεις της στη νομισματική πολιτική, με μια μεγάλη μείωση στην παρούσα φάση. Ταυτόχρονα, πάντως, προβλέπει μόνο μισή μονάδα επιπλέον μείωση ως το τέλος του έτους, ενώ η αγορά προεξοφλεί μεγαλύτερη, κατά 0,75%.

Οι κεντρικοί τραπεζίτες φαίνεται ότι επηρεάσθηκαν στις αποφάσεις τους από στοιχεία που έδειχναν σοβαρή επιβράδυνση της οικονομίας. Όπως τονίζουν οι αναλυτές της ING, «ένας σημαντικός καταλύτης για την κίνηση είναι πιθανό να ήταν η αφήγηση από το πρόσφατο Μπεζ Βιβλίο της Federal Reserve. Αυτή η ανεπίσημη έρευνα για την κατάσταση της οικονομίας έδειξε ότι μόνο τρεις από τις 12 περιφέρειες της Federal Reserve Bank ανέφεραν ανάπτυξη τις προηγούμενες οκτώ εβδομάδες έναντι επτά κατά τη στιγμή της προηγούμενης έκθεσης του Ιουλίου. Με το 75% των τραπεζών της Fed να αναφέρουν σταθερή ή συρρικνούμενη δραστηριότητα, γεγονός που επιβεβαιώνεται από την αδυναμία σε επιχειρηματικές έρευνες, η Fed υιοθέτησε την άποψη ότι πρέπει να μετακινήσει γρήγορα την πολιτική από το "περιοριστικό" έδαφος στο "ουδέτερο"».

Η Fed προβλέπει ότι αυτός ο κύκλος μείωσης επιτοκίου που άνοιξε χθες και έφερε το βασικό της επιτόκιο στο 5% θα συνεχισθεί με μείωση κατά μισή μονάδα ως το τέλος του έτους και κατά μία μονάδα επιπλέον το 2025, ενώ οι μειώσεις θα συνεχισθούν και το 2026, μέχρι να υποχωρήσει το επιτόκιο στο «ουδέτερο» σημείο, που υπολογίζεται από τη Fed ότι είναι χαμηλότερο από 3%. Αναλυτές εκτιμούν ότι ίσως χρειασθεί να κάνει ακόμη περισσότερες μειώσεις η αμερικανική κεντρική τράπεζα.

Σε κάθε περίπτωση, σύμφωνα με τις νέες προβλέψεις της Fed, η αμερικανική οικονομία εκτιμάται ότι θα ισορροπήσει σε σχετικά υψηλό ρυθμό ανάπτυξης και με ελεγχόμενο πληθωρισμό, που είναι και το ιδανικό σενάριο για τις χρηματιστηριακές αγορές. Η Fed προεξοφλεί ότι ο ρυθμός ανάπτυξης θα παραμείνει στο 2% σε μεσοπρόθεσμο ορίζοντα, η ανεργία θα είναι ελαφρώς αυξημένη σε σχέση με τις προηγούμενες προβλέψεις της και ο πληθωρισμός θα παραμείνει σε καθοδική πορεία.

Οι προβλέψεις της Fed (πηγή: ING)

Το ράλι θα συνεχισθεί, αν δεν υπάρξει ύφεση: Τι διδάσκει η ιστορία

Πώς μεταφράζονται, όμως, αυτές οι μεταβολές του μακροοικονομικού περιβάλλοντος για τη Wall Street και τα διεθνή χρηματιστήρια; Χθες, οι βασικοί αμερικανικοί δείκτες σημείωσαν στο κλείσιμο μικρή πτώση (περίπου κατά 0,3%), ενώ είχαν κινηθεί έντονα ανοδικά όταν εκδόθηκε η ανακοίνωση της Fed. Αναλυτές τονίζουν ότι δεν πρέπει να εξάγονται πολλά συμπεράσματα από αυτές τις μεταβολές, καθώς είχε προηγηθεί μια σημαντική ανοδική κίνηση που προεξόφλησε τις ανακοινώσεις της Fed και αρκετοί επενδυτές έσπευσαν να ρευστοποιήσουν κέρδη, κατά το γνωστό "buy the rumor, sell the news".

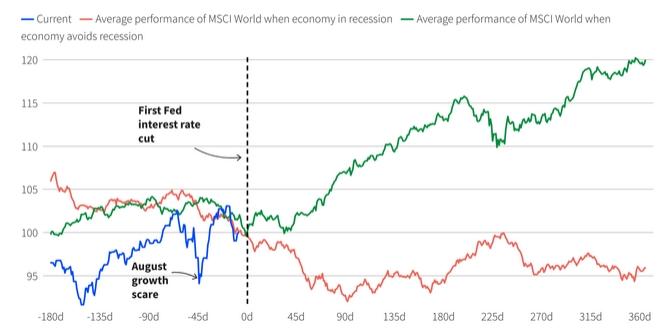

Για τους επόμενους μήνες, η ιστορική εμπειρία διδάσκει ότι ένας κύκλος μείωσης των αμερικανικών επιτοκίων οδηγεί σε ράλι τις αμερικανικές και διεθνείς μετοχές, υπό μια σοβαρή προϋπόθεση: ότι η αμερικανική κεντρική τράπεζα θα καταφέρει τελικά να επιτύχει το σκοπό που έχει πάντα μια χαλάρωση της νομισματικής πολιτικής, δηλαδή την αποφυγή μιας ύφεσης:

- Σύμφωνα με την Goldman Sachs, η ιστορία δείχνει ότι σε περιόδους μείωσης των επιτοκίων, όπου δεν σημειώνεται επεισόδιο ύφεσης, τα κέρδη στη Wall Street ξεπερνούν το 10% τον πρώτο χρόνο από την έναρξη των μειώσεων. Αντίθετα, ξεπερνούν το 10% οι απώλειες, όταν η Fed μειώνει τα επιτόκια, χωρίς να επιτυγχάνει τον στόχο για αποτροπή της ύφεσης.

Σε ό,τι αφορά τα διεθνή χρηματιστήρια, ισχύει ο ίδιος κανόνας: το ράλι που έκοψε πρόσφατα τους ρυθμούς του, λόγω των φόβων για την ανάπτυξη, θα μπορούσε να συνεχισθεί εάν τα χαμηλότερα επιτόκια στις ΗΠΑ ενισχύσουν την οικονομική δραστηριότητα και αποτρέψουν την ύφεση. Υπενθυμίζεται ότι μετοχές παγκοσμίως (δείκτης World της MSCI) υποχώρησαν περισσότερο από 6% σε τρεις ημέρες στις αρχές Αυγούστου, όταν είχαν δοθεί στη δημοσιότητα στοιχεία που έδειχναν εξασθένηση της αγοράς εργασίας στις ΗΠΑ.

Σύμφωνα με υπολογισμούς της Barclay's, με βάση την ιστορική συμπεριφορά του δείκτη MSCI World ανάλογα με τις κινήσεις των αμερικανικών επιτοκίων, από το σημείο της πρώτης μείωσης από τη Fed και έως το τέλος του επόμενου δωδεκαμήνου ο δείκτης μπορεί να κερδίσει 20% (πράσινη γραμμή). Αν γίνουν οι μειώσεις, αλλά υπάρξει ύφεση στις ΗΠΑ, ο δείκτης θα υποχωρήσει (κόκκινη γραμμή). Με απλά λόγια, η μείωση επιτοκίου από τη Fed πιθανότατα οδηγεί σε παγκόσμιο χρηματιστηριακό ράλι, που θα μπορούσε να ανακοπεί μόνο από μια ύφεση στις ΗΠΑ.

Οι προβλέψεις της Barclay's για τον MSCI World

Ευνοείται και το Χρηματιστήριο Αθηνών

Για το ελληνικό χρηματιστήριο και ιδιαίτερα αυτή την περίοδο που έχει μεγάλες ανάγκες «φρέσκων» κεφαλαίων για να καλύψει την αυξημένη ζήτηση από το placement της Εθνικής και άλλες συναλλαγές, ύψους άνω των 2,2 δισ. μέσα στο φθινόπωρο, η στροφή της Fed αναμένεται να έχει ευεργετική επίδραση, καθώς εκτιμάται ότι θα ευνοηθεί από την αναμενόμενη αυξημένη κινητικότητα των αμερικανικών επενδυτικών κεφαλαίων, τα οποία θα έχουν μεγαλύτερη διάθεση ανάληψης ρίσκου στις διεθνείς αγορές.

Σημειώνεται ότι οι Αμερικανοί επενδυτές έχουν κεντρικό ρόλο στην ελληνική αγορά. Σύμφωνα με στοιχεία του ΧΑ, οι θέσεις τους (σε ό,τι αφορά μεμονωμένους λογαριασμούς και όχι omnibus) πλησιάζουν τα 13 δισ. ευρώ και είναι οι μεγαλύτερες σε σχέση με τους επενδυτές που προέρχονται που προέρχονται από άλλες χώρες, αντιστοιχώντας σχεδόν στο 1/4 των συνολικών θέσεων ξένων επενδυτών μέσω μεμονωμένων λογαριασμών. Όπως σημειώνουν χρηματιστές, δεν είναι καθόλου τυχαίο το μοτίβο που παρατηρείται σε πολλές συνεδριάσεις του ΧΑ, όπου η αγορά «ζωηρεύει» και κινείται ανοδικά μετά τις 15.00, δηλαδή μετά το άνοιγμα των desks των επενδυτικών τραπεζών στη Ν. Υόρκη.

Το ενδιαφέρον των Αμερικανών επενδυτών αναμένεται να φανεί στο placement των μετοχών της Εθνικής από το ΤΧΣ, που τοποθετείται χρονικά στην πρώτη εβδομάδα του Οκτωβρίου και στον απόηχο της μεγάλης μείωσης επιτοκίου από τη Fed. Μεγάλο μέρος των μετοχών αναμένεται να απορροφηθούν από Αμερικανούς επενδυτές, σε μια συναλλαγή που «τρέχει» η κορυφαία αμερικανική τράπεζα, JP Morgan με τη ισχυρή συμμετοχή και άλλων μεγάλων αμερικανικών τραπεζών.

Γενικότερα, η μεγάλη μείωση επιτοκίου από την ηγετική κεντρική τράπεζα διαμορφώνει ένα νέο περιβάλλον εντός του οποίου θα πρέπει να κινηθεί και η Ευρωπαϊκή Κεντρική Τράπεζα. Έως τώρα, το βασικό σενάριο για την ΕΚΤ έλεγε ότι τον Οκτώβριο δεν θα προχωρούσε σε νέα μείωση των βασικών της επιτοκίων, ύστερα από την πρόσφατη μείωση κατά 0,25%. Τώρα, όμως, πιέζεται να ακολουθήσει τη Fed, για να αποφύγει μια ενίσχυση του ευρώ σε περίοδο εξασθένησης της οικονομίας της ευρωζώνης. Ήδη, το τελευταίο διάστημα, η προσδοκία της αγοράς έχει αλλάξει και προβλέπονται ταχύτερες μειώσεις επιτοκίων και από την ΕΚΤ.

Τα νέα δεδομένα φαίνονται ιδιαίτερα ενθαρρυντικά για την πορεία των αγορών, όμως οι αναλυτές προειδοποιούν ότι δεν έχουν φύγει από τον ορίζοντα κίνδυνοι, οι οποίοι θα μπορούσαν να προκαλέσουν σοβαρές αναταράξεις ως το τέλος του χρόνου. Ο σημαντικότερος παράγοντας ανησυχίας είναι βεβαίως οι αμερικανικές εκλογές της 5ης Νοεμβρίου. Ανεξάρτητα από το αν θα επικρατήσει τελικά η Χάρις ή ο Τραμπ, το σημαντικότερο για τις αγορές είναι να εξελιχθεί ομαλά η αλλαγή στον Λευκό Οίκο, χωρίς να τεθεί υπό αμφισβήτηση το αποτέλεσμα και να τεθεί σε κίνδυνο η θεσμική σταθερότητα στη μεγαλύτερη οικονομία του κόσμου.