Χωρίς αλλαγές στις τιμές - στόχους και σταθερός αγοραστής για τις ελληνικές τράπεζες παραμένει η Jefferies, η οποία σε νέα έκθεσή της εξετάζει την εικόνα που καταγράφεται στα υπό διαχείριση κεφάλαια (AUM), στον οποίο ο ελληνικός τραπεζικός τομέας υστερεί σε σύγκριση με τους ευρωπαϊκούς ομίλους, αλλά παράλληλα πραγματοποιεί βήματα ώστε να καλύψει αυτό το κενό.

Ο διεθνής όμιλος διατηρεί τη σύσταση «αγορά» και για τις μετοχές των τεσσάρων συστημικών τραπεζών, για την Alpha Bank κρατά την τιμή στόχο στα 1,55 ευρώ, για τη Eurobank στα 2,01 ευρώ, για την Εθνική Τράπεζα στα 7,98 ευρώ και για την Πειραιώς στα 3,61 ευρώ.

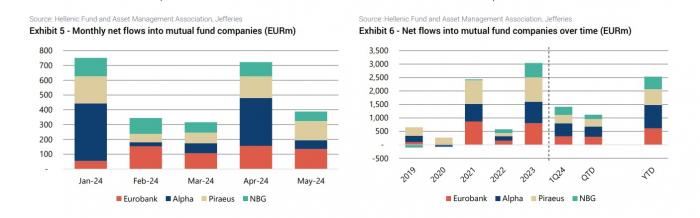

Σύμφωνα με την έκθεση τα AUM στις ΑΕΔΑK των ελληνικών τραπεζών βελτιώνονται, καταγράφοντας αύξηση 3% τον Μάιο και 8% σε επίπεδο τριμήνου. Η Eurobank και η Alpha Bank διατηρούν τα μεγαλύτερα μερίδια, με την δεύτερη να έχει τη μεγαλύτερη θετική μεταβολή από την αρχή του χρόνου μέχρι σήμερα, ήτοι +180 μονάδες βάσης.

Όμως οι καθαρές ροές ήταν χαμηλότερες τον Μάιο, στα 389 εκατ. ευρώ, έναντι 722 εκατ. ευρώ τον Απρίλιο ή 3% επί των AUM (5% τον Απρίλιο). Το α’ τρίμηνο του 2024 σημειώθηκε κατά μέσο όρο αύξηση 36% σε ετήσια βάση στις επενδυτικές προμήθειες.

Τα μερίδια στην αγορά

Τα μερίδια της ελληνικής αγοράς παρέμειναν σταθερά τον Μάιο στο 81%, με τη Eurobank να έχει το μεγαλύτερο (26%) και την Εθνική Τράπεζα το μικρότερο με 11%. Τον Μάιο, όμως, η Πειραιώς σημείωσε τη μεγαλύτερη αύξηση σε ό,τι αφορά το μερίδιο αγοράς (+20 μ.β.), ενώ η Alpha Bank σημείωσε τη μεγαλύτερη πτώση (-19 μ.β.).

Χαμηλότερες ήταν και οι καθαρές ροές τον Μάιο, στα 389 εκατ. ευρώ, μετά από έναν ισχυρό Απρίλιο (722 εκατ. ευρώ), με την Πειραιώς να έχει τις ισχυρότερες (η Alpha Bank τις χαμηλότερες στο 1%).

Η εικόνα στο α' τρίμηνο

Σε επίπεδο επιδόσεων, το α’ 3μηνο του 2024, η Alpha Bank είχε τις ισχυρότερες καθαρές ροές στα 382 εκατ. ευρώ (ή 9% επί των AUM), ενώ η Eurobank ήταν η πιο αδύναμη στο 6% επί των AUM.

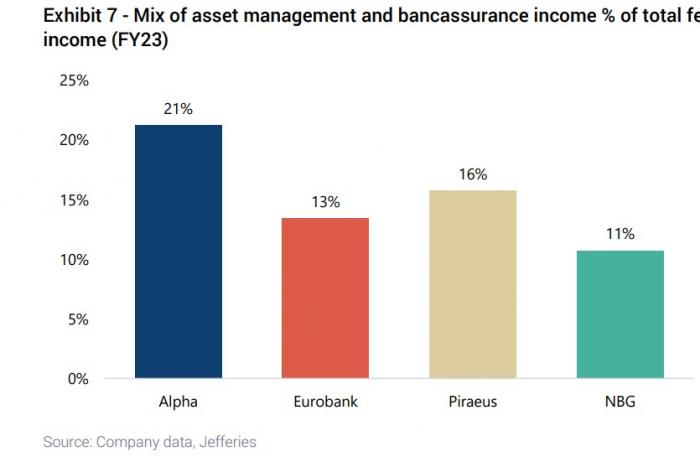

Το α’ τρίμηνο σημειώθηκε επίσης ισχυρή απόδοση στις προμήθειες επί επενδύσεων (διαχείριση περιουσιακών στοιχείων και έσοδα από τραπεζο-ασφάλειες), με μέσο ρυθμό ανάπτυξης 36% ετησίως και με την Εθνική να σημειώνει τη μεγαλύτερη βελτίωση έναντι των άλλων τραπεζών.

Η Πειραιώς σημείωσε 10 δισ. ευρώ το α’ τρίμηνο (ιδιωτικών/θεσμικών χαρτοφυλακίων και περιουσιακά στοιχεία υπό θεματοφυλακή), πετυχαίνοντας τον στόχο της. Η Alpha Bank προέβη σε μετατροπή καταθέσεων σε AUM, γεγονός που αντιστάθμισε τις εκροές κατά τη διάρκεια του τριμήνου, ενώ η Eurobank είδε τα συνολικά διαχειριζόμενα κεφάλαια στα 5,9 δισ. ευρώ, ή αύξηση 11%, έναντι στόχου 6,5 δισ. ευρώ για το 2024.

Πώς κινήθηκαν οι προμήθειες

Σε ό,τι αφορά την πορεία των προμηθειών, η Alpha Bank παράγει το υψηλότερο ποσοστό των εσόδων από τη διαχείριση περιουσιακών στοιχείων και τραπεζο-ασφαλειών, ενώ η Εθνική το χαμηλότερο. Σε επίπεδο τριμήνου, όμως, η Εθνική κατάφερε να αυξήσει το ποσοστό των επενδυτικών προμηθειών από 9% το α’ τρίμηνο του 2023 σε 13% το α’ τρίμηνο του 2024 και σημείωσε τη μεγαλύτερη αύξηση μεταξύ των άλλων τραπεζών.

Οι προοπτικές

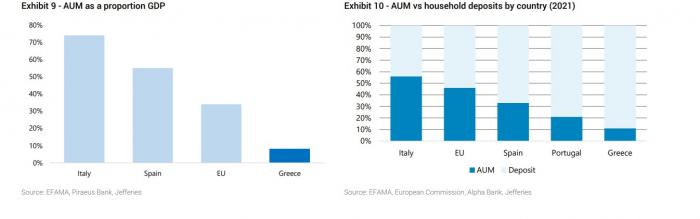

Η Ελλάδα έχει υπο-διείσδυση έναντι των άλλων ευρωπαϊκών τραπεζών, καθώς οι αμοιβές ως ποσοστό του συνόλου των περιουσιακών στοιχείων είναι κάτω από τον μέσο όρο και της ΕΕ και των τραπεζών της Νότιας Ευρώπης.

Ο μέσος όρος των ελληνικών τραπεζών είναι 55 μονάδες βάσης με κάποια διασπορά – η Πειραιώς είχε τη μεγαλύτερη απόδοση με 74 μονάδες βάσης και η Εθνική τη χαμηλότερη με 50 μονάδες βάσης 2023.

Επίσης, ως ποσοστό του ΑΕΠ, το AUM είναι περίπου 10%, έναντι του μέσου όρου της ΕΕ που είναι περίπου 35%, ενώ ως ποσοστό των καταθέσεων των νοικοκυριών, το AUM βρίσκεται επίσης στο 10% έναντι του μέσου όρου της ΕΕ 46%.