Νέα δυναμική δημιουργεί στη διαπραγμάτευση των ελληνικών ομολόγων στη δευτερογενή αγορά η χθεσινή παρέμβαση της Κριστίν Λαγκάρντ, που θύμισε στους επενδυτές την προοπτική ένταξης της Ελλάδας στο πρόγραμμα αγοράς ομολόγων της κεντρικής τράπεζας, οδηγώντας σήμερα σε νέα ιστορικά χαμηλά τις αποδόσεις, με την απόδοση του 10ετούς τίτλου αναφοράς να πλησιάζει πλέον στο εξαιρετικά σημαντικό συμβολικό όριο του 1%.

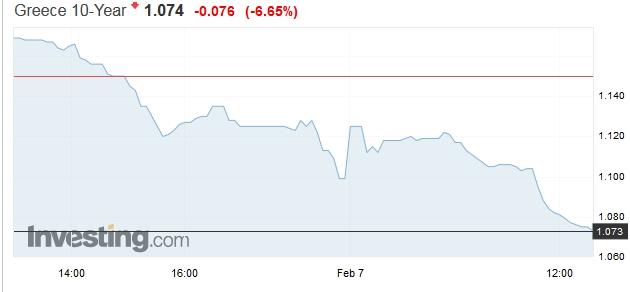

Όπως φαίνεται στο γράφημα με την εξέλιξη της απόδοσης του 10ετούς ομολόγου το τελευταίο 24ωρο, από χθες έχει σημειωθεί μεγάλα πτώση, που έχει φέρει την απόδοση από το 1,168% στο 1,074%, δηλαδή σε πολύ μικρή απόσταση πλέον από το 1%.

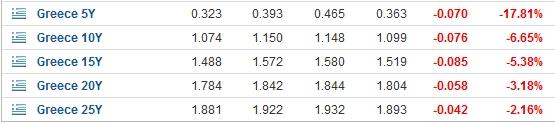

Το ράλι τιμών με πτώση αποδόσεων εκτείνεται σε όλη την καμπύλη επιτοκίων των ελληνικών τίτλων, με τη μεγαλύτερη μείωση να καταγράφεται στο ομόλογο 5ετούς διάρκειας, καθώς η απόδοση υποχωρεί προς το 0,30%.

Η χθεσινή δήλωση της Κριστίν Λαγκάρντ στο Ευρωπαϊκό Κοινοβούλιο δεν προκάλεσε βεβαίως έκπληξη, αφού η αγορά γνωρίζει ότι τα ελληνικά ομόλογα πιθανότατα θα γίνουν επιλέξιμα για το πρόγραμμα ποσοτικής χαλάρωσης, όταν η χώρα αναβαθμισθεί από τους οίκους αξιολόγησης στην επενδυτική βαθμίδα.

Ο αρκετά θετικός τόνος της δήλωσής, όμως («αν η κατάσταση συνεχίσει να βελτιώνεται και με βάση τα κριτήρια που εφαρμόζουμε σε όλες αυτές τις αγορές, είμαι αρκετά βέβαιη ότι τα ελληνικά ομόλογα θα γίνουν και αυτά επιλέξιμα», είπε η πρόεδρος της ΕΚΤ) οδηγεί τους επενδυτές να περιμένουν πλέον ότι τα ελληνικά ομόλογα μπορεί να γίνουν επιλέξιμα νωρίτερα από το αναμενόμενο.

Άλλωστε, μετά την αναβάθμιση – έκπληξη από τον οίκο Fitch, το βασικό σενάριο της αγοράς για αναβάθμιση στην επενδυτική βαθμίδα το δεύτερο εξάμηνο του 2021 δίνει τη θέση του σε μια πιο αισιόδοξη προοπτική, για αναβάθμιση από την Fitch, που ήδη δίνει βαθμολογία μόνο δύο κλιμάκια χαμηλότερα από το investment grade, μέσα στο πρώτο εξάμηνο του 2021. Υπενθυμίζεται ότι, με βάση τους κανονισμούς της ΕΚΤ, αρκεί η αναβάθμιση από έναν αναγνωρισμένο οίκο για να ενταχθεί μια χώρα στο πρόγραμμα ποσοτικής χαλάρωσης (QE).

Για την αγορά, αυτή η αλλαγή προοπτικής είναι σημαντική, καθώς φέρνει πιο κοντά την προοπτική εισόδου ενός πανίσχυρου αγοραστή στην αγορά των ελληνικών τίτλων, δηλαδή της Ευρωπαϊκής Κεντρικής Τράπεζας, η οποία αγοράζει τίτλους αξίας 60 δισ. ευρώ το μήνα και μπορεί να αγοράσει μέχρι το 1/3 του διαπραγματεύσιμου χρέους κάθε χώρας (προσοχή: αυτό σημαίνει ότι το μεγαλύτερο μέρος του ελληνικού χρέους δεν είναι επιλέξιμο για αγορά, επειδή αποτελεί δάνεια του επίσημου τομέα και όχι δάνεια που αντλήθηκαν από την αγορά με έκδοση διαπραγματεύσιμων τίτλων).

Με αυτά τα δεδομένα, η ΕΚΤ θα προχωρήσει σε αγορές ομολόγων αξίας αρκετών δισεκατομμυρίων, που σε μια «ρηχή» αγορά, όπως αυτή των ελληνικών ομολόγων, εκτιμάται ότι θα έχουν πολύ ισχυρή επίδραση, ενισχύοντας τις τιμές και πιέζοντας περαιτέρω τις αποδόσεις.