Τα στοιχεία του Economist για την πορεία του ελληνικού χρηματιστηρίου και άλλων 34 χωρών, που περιλήφθηκαν στην έρευνα του βρετανικού περιοδικού για τις οικονομίες με τις καλύτερες επιδόσεις, ήταν αποκαλυπτικά: το 2023, το Χρηματιστήριο Αθηνών έπαιξε σε δική του, ξεχωριστή κατηγορία, με χαοτική διαφορά απόδοσης από τις άλλες διεθνείς αγορές. Πολλοί επενδυτές αρχίζουν να αναρωτιούνται, αν μετά από τέτοιο ράλι οι ελληνικές μετοχές είναι υπερτιμημένες.

Ο Economist ανέδειξε, για δεύτερη συνεχή χρονιά, την Ελλάδα ως την οικονομία που τα πήγε καλύτερα, βαθμολογώντας 35, κυρίως πλούσιες οικονομίες, με βάση πέντε δείκτες: πυρήνας πληθωρισμού, εύρος πληθωρισμού, ΑΕΠ, απασχόληση, τιμές μετοχών προσαρμοσμένες για τον πληθωρισμό. Στους τέσσερις δείκτες, οι επιδόσεις της Ελλάδας είναι συγκρίσιμες, σε γενικές γραμμές, με αυτές των άλλων χωρών. Στις τιμές των μετοχών, όμως, η Ελλάδα ήταν πρωταθλήτρια με μεγάλη διαφορά.

Η λίστα του Economist έχει ίσως μεγαλύτερη αξία από άλλες συγκρίσεις χρηματιστηριακών αποδόσεων που γίνονται με ονομαστικούς όρους. Το βρετανικό περιοδικό υπολογίζει την πραγματική απόδοση, δηλαδή μετά την αφαίρεση του πληθωρισμού, ώστε να είναι συγκρίσιμες οι αποδόσεις σε χώρες με πολύ υψηλό πληθωρισμό, όπως η Τουρκία, και αυτές σε οικονομίες με «κανονικό» επίπεδο πληθωρισμού.

Σε αυτή τη σύγκριση, οι ελληνικές μετοχές όχι μόνο κατατάσσονται πρώτες σε πραγματική απόδοση, αλλά με διαφορά σχεδόν 20 (!) μονάδων από τη δεύτερη αγορά της κατάταξης. Στο 9μηνο του 2023, η πραγματική απόδοση των ελληνικών μετοχών ήταν 43,8%, ενώ στην Πολωνία ήταν 24,4%. Η Τουρκία, όπου η ονομαστική απόδοση των μετοχών ήταν μεγαλύτερη από την Ελλάδα, μετά την αφαίρεση του πληθωρισμού έπεσε στο 20,6% και ήταν τέταρτη στη λίστα. Η καλύτερη από τις αγορές του πίνακα είχε απόδοση περίπου μισή από την ελληνική, ενώ υπήρχαν οκτώ χώρες με αρνητικές αποδόσεις και 15 με μονοψήφιες.

Οι πραγματικές αποδόσεις των μετοχών σε 35 χώρες (9μηνο 2023)

| Χώρα | Μετ.% |

| Ελλάδα | 43,8 |

| Πολωνία | 24,4 |

| Ιρλανδία | 20,6 |

| Τουρκία | 20,6 |

| Λετονία | 20,4 |

| Ουγγαρία | 19,9 |

| Ιαπωνία | 17,7 |

| Ιταλία | 17,5 |

| Δανία | 15,5 |

| Ισπανία | 14,6 |

| Σλοβενία | 10,5 |

| Γαλλία | 9,3 |

| Γερμανία | 9 |

| Χιλή | 7,6 |

| Ολλανδία | 7,6 |

| Ν. Κορέα | 7,2 |

| Βέλγιο | 5,2 |

| Μεξικό | 4,7 |

| ΗΠΑ | 4,3 |

| Τσεχία | 4 |

| Εστονία | 3,3 |

| Νορβηγία | 2,2 |

| Σουηδία | 2 |

| Αυστρία | 1,6 |

| Πορτογαλία | 1,3 |

| Ελβετία | 0,9 |

| Καναδάς | 0,2 |

| Αυστραλία | -0,2 |

| Βρετανία | -0,5 |

| Λουξεμβούργο | -0,8 |

| Ισραήλ | -5,1 |

| Σλοβακία | -9,8 |

| Φινλανδία | -12 |

| Ισλανδία | -14,3 |

| Κολομβία | -17 |

Ο Economist σχολιάζει αυτές τις επιδόσεις των ελληνικών μετοχών με ενθουσιασμό που ίσως ξεφεύγει και από τα όρια μιας συντηρητικής, οικονομικής έκδοσης. Αφού σημειώνει ότι οι επιχειρήσεις της Ιαπωνίας βιώνουν κάτι σαν αναγέννηση και το χρηματιστήριο της χώρας έχει μία από τις καλύτερες αποδόσεις φέτος, σημειώνοντας άνοδο σε πραγματικούς όρους κατά σχεδόν 20%, τονίζει:

- Όμως, για ένδοξες αποδόσεις μετοχών, κοιτάξτε χιλιάδες μίλια δυτικά – στην Ελλάδα. Εκεί η πραγματική αξία του χρηματιστηρίου έχει αυξηθεί πάνω από 40%. Οι επενδυτές έχουν κοιτάξει εκ νέου τις ελληνικές εταιρείες, καθώς η κυβέρνηση εφαρμόζει μια σειρά μεταρρυθμίσεων υπέρ της αγοράς. Αν και η χώρα εξακολουθεί να είναι πολύ φτωχότερη από ό, τι ήταν πριν από τη μεγάλη κατάρρευση της στις αρχές της δεκαετίας του 2010, σε πρόσφατη δήλωσή του το ΔΝΤ, κάποτε εχθρός της Ελλάδας, επαίνεσε τον «ψηφιακό μετασχηματισμό της οικονομίας» και τον «αυξανόμενο ανταγωνισμό της αγοράς».

- Ενώ οι Φινλανδοί με χαμηλές επιδόσεις μπορούν να παρηγορηθούν αυτά τα Χριστούγεννα πνίγοντας τις λύπες τους στα εσώρουχά τους (ή μεθυσμένοι, όπως είναι η τοπική συνήθεια), ο υπόλοιπος κόσμος θα πρέπει να σηκώσει ένα ποτήρι ούζο σε αυτόν τον πιο απίθανο πρωταθλητή.

Γιατί δεν υπάρχει ανοδική υπερβολή στο ΧΑ

Για αρκετούς Έλληνες μικροεπενδυτές, ιδιαίτερα όσους έχουν μνήμες από τη «φούσκα» και την κατάρρευση του 1999, αυτές οι εξαιρετικές επιδόσεις της αγοράς μπορεί να προκαλούν ακόμη και σκεπτικισμό. «Μήπως», είναι το ερώτημα πολλών, «η αγορά έχει τρέξει υπερβολικά και στην πρώτη αναποδιά θα γκρεμιστεί, αφήνοντας με ζημιές όσους επενδυτές τοποθετήθηκαν αργά»;

Ένας επενδυτής που… ξέρει από «φούσκες» είναι ο γνωστός δισεκατομμυριούχος Τζον Πόλσον. Ο Πόλσον έκανε την κίνηση που του απέδωσε μυθικό πλούτο πριν σκάσει η «φούσκα» των ενυπόθηκων δανείων στις ΗΠΑ, έχοντας διαγνώσει ότι τα τιτλοποιημένα δάνεια αυτής της κατηγορίας δεν ήταν στην πραγματικότητα κατηγορίας “A”, αλλά “junk” («σκουπίδια»). Ένα (μικρό) μέρος των κερδών από εκείνη την επενδυτική στρατηγική επένδυσε στην Ελλάδα και είναι σήμερα βασικός μέτοχος της Τράπεζας Πειραιώς.

Ο Πόλσον, μιλώντας στο συνέδριο της Capital Link στη Νέα Υόρκη, ξεκαθάρισε ότι όχι μόνο δεν βλέπει «φούσκα» στην Ελλάδα, αλλά ότι βρισκόμαστε μόνο στην αρχή ενός ενάρετου κύκλου, που θα φέρει και άλλες καλές αποδόσεις:

- «Είναι σημαντικό», είπε, «ότι εάν οι Έλληνες συνεχίσουν να ακολουθούν οικονομικές πολιτικές υπέρ των επενδύσεων και με τις επόμενες κυβερνήσεις, τότε αυτή η ευημερία για την Ελλάδα μπορεί να επεκταθεί για δεκαετίες.

- Από αυτή την άποψη, βρισκόμαστε μόνο στην αρχή ενός μακροχρόνιου, ενάρετου επενδυτικού κύκλου. Οι αξίες των περιουσιακών στοιχείων στην Ελλάδα εξακολουθούν να είναι ιδιαίτερα ελκυστικές. Η μετοχή της Πειραιώς, για παράδειγμα, ενώ έχει σημειώσει άνοδο 120% φέτος, εξακολουθεί να διαπραγματεύεται με τιμή μόλις 5πλάσια των κερδών και στο 50% της λογιστικής αξίας».

Η διόρθωση μιας καταστροφής

Για να δει κανείς τη μεγάλη εικόνα και να αντιληφθεί τι πραγματικά σημαίνει η φετινή μεγάλη απόδοση των ελληνικών μετοχών σε σχέση με τις άλλες αγορές διεθνώς, θα πρέπει να ανατρέξει στις αποδόσεις του παρελθόντος. Εκεί θα διαπιστώσει ότι, στην πραγματικότητα, το «τρέξιμο» των ελληνικών μετοχών φέτος δεν καλύπτει παρά ελάχιστα το χαμένο έδαφος που δημιουργήθηκε από τη μνημειώδη καταστροφή αξίας, η οποία συντελέσθηκε στην ελληνική αγορά στα χρόνια της μεγάλης κρίσης.

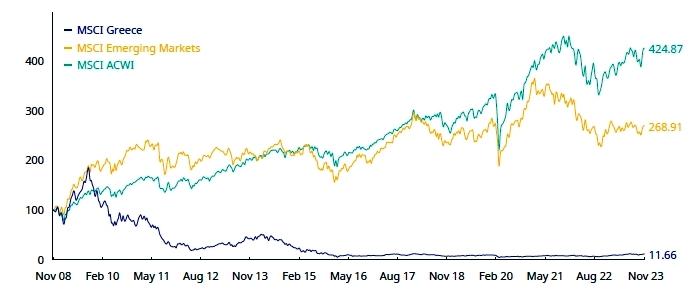

Όπως φαίνεται στο γράφημα της MSCI, που καλύπτει την περίοδο Νοεμβρίου 2008 – Νοεμβρίου 2023, και απεικονίζει τον δείκτη MSCI Greece σε σύγκριση με τους δύο βασικούς δείκτες του οίκου (MSCI ACWI και MSCI Emerging Markets) σε αυτή την περίοδο ο ελληνικός δείκτης σχεδόν «έσβησε από τον χάρτη», υποχωρώντας από το 100 στο 11,66, κάτι που είναι κυρίως αποτέλεσμα της «διάλυσης» των τραπεζικών μετοχών.

Αντίθετα, οι άλλοι δύο δείκτες ανέβηκαν σημαντικά: ο δείκτης αναδυόμενων από το 100 στο 269 και ο δείκτης των ανεπτυγμένων οικονομιών στο 425. Με άλλα λόγια, όποιος τοποθετούσε 1.000 ευρώ σε ελληνικές μετοχές το 2008 θα βρισκόταν με 116 ευρώ στο τέλος του 2023, ενώ όποιος τα τοποθετούσε σε ανεπτυγμένες οικονομίες θα είχε στα χέρια του 4.250 ευρώ!

Ο δείκτης MSCI Greece

Όλα αυτά εξηγούν γιατί η άνοδος των ελληνικών μετοχών, που μπορεί να μοιάζει ξέφρενη και υπερβολική σε σύγκριση με τις αποδόσεις άλλων αγορών, δεν είναι τίποτε άλλο παρά μια κίνηση διόρθωσης της πτωτικής υπερβολής που είδαμε στο χρηματιστηριακό ταμπλό στα χρόνια της κρίσης. Από αυτή την άποψη, δεν φαίνεται να υπάρχει λόγος για να διακατέχεται κανείς από… υψοφοβία, επενδύοντας σε ελληνικές μετοχές.

Οι δείκτες αποτίμησης δεν φοβίζουν

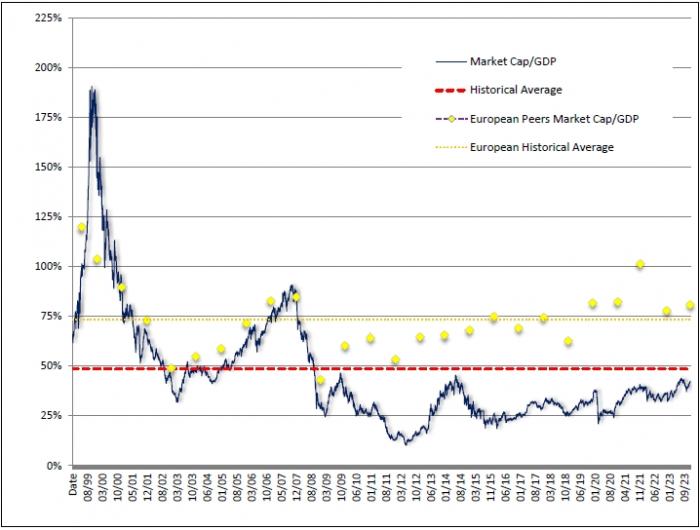

Ένας άλλος τρόπος προσέγγισης του ίδιου ζητήματος είναι μέσα από τη σχέση της κεφαλαιοποίησης της αγοράς, δηλαδή της χρηματιστηριακής αξίας όλων των μετοχών, με το Ακαθάριστο Εγχώριο Προϊόν -ο δείκτης Market Cap / GDP, που είναι ένας από τους αγαπημένους του θρυλικού επενδυτή, Γουόρεν Μπάφετ.

Όπως φαίνεται στο γράφημα (πηγή: Beta Χρηματιστηριακή), η πραγματική «φούσκα» εντοπίζεται πίσω στο 1999, όταν η σχέση Κεφαλαιοποίησης/ΑΕΠ είχε εκτιναχθεί στην Ελλάδα πάνω από το 180%, ενώ στην Ευρώπη ήταν γύρω στο 120%. Μοιραία, ήλθε η κατάρρευση που διόρθωσε τη σχέση των δύο δεικτών από το 2000, στη συνέχεια συμπορεύθηκαν, ενώ από το 2008 η ψαλίδα άρχισε να ανοίγει εις βάρος των ελληνικών μετοχών, με τη μεγαλύτερη διαφορά να καταγράφεται το 2020.

Ακόμη και μετά την άνοδο που έχει σημειωθεί φέτος, η σχέση Κεφαλαιοποίησης/ΑΕΠ στην Ελλάδα είναι αρκετά κάτω από το 50%, όταν στην Ευρώπη κινείται προς το 80% -«μια καλή διαφορά για να καλυφθεί από την άνοδο των ελληνικών μετοχών», όπως σχολιάζει η Beta.

Η σχέση Κεφαλαιοποίησης/ΑΕΠ σε Ελλάδα και Ευρώπη

Άλλοι δείκτες που χρησιμοποιούνται για να προσεγγίσει κανείς την αποτίμηση των μετοχών σε καμία περίπτωση δεν δικαιολογούν ανησυχία για υπερτίμηση. Είναι χαρακτηριστικό ότι το P/E (σχέση τιμής/κερδών) της αγοράς υπολογίζεται από την Beta, με βάση τις προβλέψεις για τα φετινά κέρδη, ότι διαμορφώνεται σε 8,1 φορές, έναντι 7 το 2022. Δηλαδή, παρά τη μεγάλη άνοδο των τιμών, ο δείκτης έχει αυξηθεί ελάχιστα και παραμένει μονοψήφιος, κυρίως επειδή, όπως εξηγεί η χρηματιστηριακή, μπαίνει στην εξίσωση η επιστροφή των τραπεζών σε αρκετά υψηλή κερδοφορία.

Η σχέση της τιμής προς τη λογιστική αξία στην ελληνική αγορά διαμορφώνεται σε 1,10 φορές και παραμένει χαμηλή, αν και σαφώς βελτιωμένη σε σχέση με τις 0,60 φορές που είχαν καταγραφεί το 2017, μια τιμή που ήταν η χαμηλότερη στη διάρκεια των ετών της κρίσης. Πραγματικά «αλμυρή» ήταν η ίδια σχέση το 2008, τελευταία καλή χρονιά πριν την κρίση, όταν είχε φθάσει στις 2,5 φορές.

Όλα αυτά δεν σημαίνουν ότι όποιος αγοράσει τυχαία μια μετοχή από το ταμπλό του ελληνικού χρηματιστηρίου, ή ακούσει τον φίλο του που «ξέρει ένα καλό χαρτί», θα βγει με μεγάλα κέρδη από την αγορά. Ούτε ότι υπάρχει κάποια εγγύηση ότι για πολλά χρόνια η αγορά θα δίνει σταθερά υψηλές αποδόσεις. Σημαίνουν, όμως, ότι πρόβλημα υπερβολικών αποτιμήσεων στο ελληνικό χρηματιστήριο δεν υπάρχει. Αντίθετα, υπάρχει ακόμη αρκετά μεγάλη υστέρηση σε σχέση με τις ανεπτυγμένες αγορές, που δικαιολογεί τη συνέχιση της ανοδικής διόρθωσης των αποτιμήσεων.