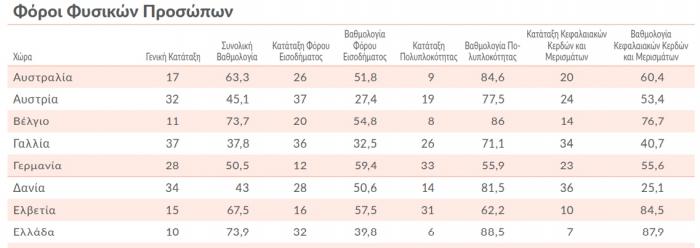

Η σημαντική μείωση του υψηλότερου συντελεστή για τον φόρο εισοδήματος, μέσω του περιορισμού της εισφοράς αλληλεγγύης, δημιουργεί ένα περισσότερο ευνοϊκό περιβάλλον στον τομέα της φορολόγησης για την ελληνική οικονομία, αλλά δεν είναι αρκετή ώστε να ενισχύσει την ανταγωνιστικότητά της στον συγκεκριμένο τομέα.

Όπως έδειξαν τα στοιχεία του ΟΟΣΑ τα οποία επεξεργάστηκαν το Tax Foundation, σε συνεργασία με το ΚΕΦίΜ, η Ελλάδα παρέμεινε στάσιμη στις 29η θέση μεταξύ των 37 κρατών του διεθνούς οργανισμού στον Δείκτη Διεθνούς Φορολογικής Ανταγωνιστικότητας για το τρέχον έτος.

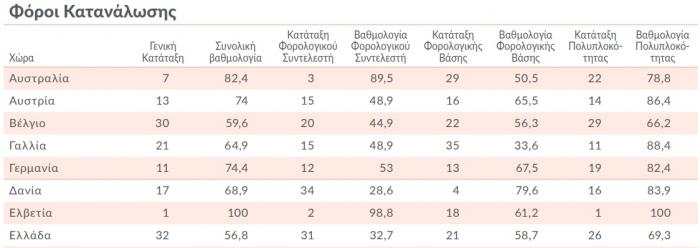

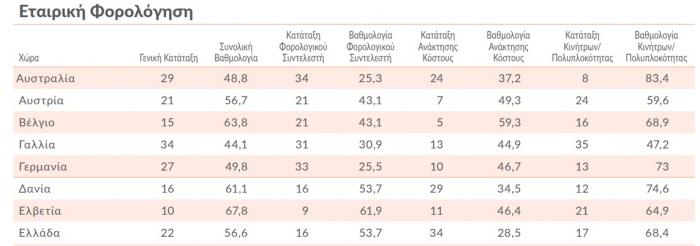

Εάν εξετασθούν τα επιμέρους στοιχεία του Δείκτη η Ελλάδα ενώ έχει καλή πορεία αναφορικά με τη φορολόγηση φυσικών προσώπων, καθώς κατακτά την 10η θέση, αντιμετωπίζει αρκετά προβλήματα αναφορικά με τη φορολόγηση της κατανάλωσης, όπου είναι 32η, γεγονός που την καθιστά αρκετά πιο ακριβή από άλλες χώρες ανάλογου μεγέθους οικονομίας. Στα θετικά για την ελληνική οικονομία το γεγονός ότι υπήρξε μείωση του φορολογικού συντελεστή εταιρικού εισοδήματος στο 22% το 2021 από 24% που ήταν το προηγούμενο έτος, ενώ επεκτάθηκαν οι φορολογικές επιδοτήσεις για έρευνα και ανάπτυξη.

Σύμφωνα με την έκθεση ορισμένα θετικά σημεία του φορολογικού συστήματος της Ελλάδας είναι:

- Ο καθαρός φορολογικός συντελεστής φυσικών προσώπων επί μερισμάτων, στο 5%, είναι σημαντικά κάτω από τον μέσο όρο του ΟΟΣΑ (24,1%).

- Η πολυπλοκότητα του φόρου επί της εργασίας είναι χαμηλότερη από τον μέσο όρο του ΟΟΣΑ.

- Οι κανονισμοί Ελεγχόμενων Αλλοδαπών Εταιρειών στην Ελλάδα είναι μετριοπαθείς και εφαρμόζονται μόνο στο παθητικό εισόδημα.

Αντίθετα οι πιο «ηχηρές» αδυναμίες του φορολογικού συστήματος της Ελλάδας είναι:

- Οι εταιρείες αντιμετωπίζουν αυστηρούς περιορισμούς ως προς τα ποσά των καθαρών ζημιών χρήσης με τα οποία μπορούν να αντισταθμίσουν μελλοντικά κέρδη. Επίσης, δεν μπορούν να χρησιμοποιήσουν ζημιές για να μειώσουν προηγούμενο φορολογητέο εισόδημα.

- Η Ελλάδα έχει ένα σχετικά περιορισμένο δείκτη φορολογικών συμβάσεων (57 συμβάσεις έναντι 75 του μέσου όρου του ΟΟΣΑ).

- Η Ελλάδα έχει έναν από τους υψηλότερους συντελεστές ΦΠΑ στον ΟΟΣΑ (24%) με μία από τις πιο περιορισμένες φορολογικές βάσεις.

Οι κορυφαίες χώρες και τα πλεονεκτήματά τους

Για όγδοη συνεχόμενη χρονιά, η Εσθονία έχει τον καλύτερο φορολογικό κώδικα στον ΟΟΣΑ. Η κορυφαία αυτή επίδοση οφείλεται σε τέσσερα θετικά χαρακτηριστικά του φορολογικού της συστήματος. Η πρωτιά οφείλεται στο γεγονός ότι:

- Έχει συντελεστή φορολόγησης εταιρικού εισοδήματος 20%, ο οποίος εφαρμόζεται μόνο στα διανεμόμενα κέρδη.

- Έχει ενιαίο φορολογικό συντελεστή 20% επί του εισοδήματος φυσικών προσώπων, ο οποίος δεν αφορά τα έσοδα τους από μερίσματα.

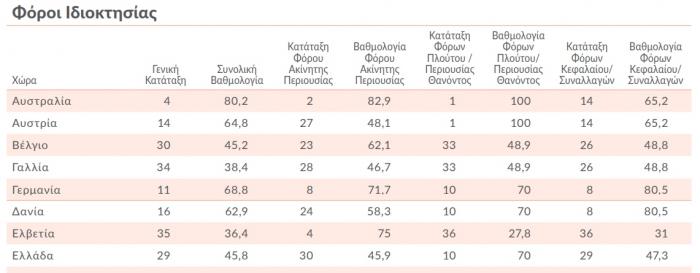

- Ο φόρος ιδιοκτησίας αφορά μόνο την αξία της γης και όχι την αξία των ακινήτων ή του κεφαλαίου.

- Έχει ένα φορολογικό σύστημα που εξαιρεί από την εγχώρια φορολόγηση το 100% των κερδών που αποκομίζουν από το εξωτερικό εγχώριες εταιρείες, με λίγους μόνο περιορισμούς.

Ενώ το φορολογικό σύστημα της Εσθονίας είναι το πιο ανταγωνιστικό στον ΟΟΣΑ, τα φορολογικά συστήματα των υπόλοιπων κορυφαίων χωρών παίρνουν υψηλές βαθμολογίες λόγω εξαιρετικών επιδόσεων σε μία ή και περισσότερες κύριες κατηγορίες φόρων. Η Λετονία, η οποία πρόσφατα υιοθέτησε το εσθονικό σύστημα εταιρικής φορολόγησης, έχει ταυτόχρονα ένα σχετικά αποτελεσματικό σύστημα για τη φορολόγηση εισοδημάτων από εργασία.

Η Νέα Ζηλανδία έχει έναν σχετικά ενιαίο, χαμηλό φορολογικό συντελεστή ατομικών εισοδημάτων που ταυτόχρονα εξαιρεί σε μεγάλο βαθμό τα κεφαλαιακά κέρδη (με συνολικό ανώτατο συντελεστή 33%), έναν καλά δομημένο φόρο ιδιοκτησίας και έναν φόρο προστιθέμενης αξίας ευρείας βάσης. Η Ελβετία έχει έναν σχετικά χαμηλό συντελεστή εταιρικής φορολόγησης (19,7%), έναν χαμηλό και ευρείας βάσης φόρο κατανάλωσης και έναν φορολογικό συντελεστή φυσικών προσώπων, ο οποίος εξαιρεί μερικώς από τη φορολόγηση τα κεφαλαιακά κέρδη. Το Λουξεμβούργο έχει έναν φόρο κατανάλωσης ευρείας βάσης και ένα ανταγωνιστικό σύστημα διεθνούς φορολόγησης.

Η Ιταλία έχει το λιγότερο ανταγωνιστικό φορολογικό σύστημα στον ΟΟΣΑ. Έχει έναν φόρο επί του πλούτου επί χρηματοπιστωτικών ιδιοκτησιακών στοιχείων και κτηματικής περιουσίας στο εξωτερικό, φόρο χρηματοπιστωτικών συναλλαγών και φόρο κληρονομιάς. Ακόμη χαρακτηρίζεται από υψηλό βάρος συμμόρφωσης που σχετίζεται με το σύστημα της χώρας για τη φορολόγηση των φυσικών προσώπων.

Εκτιμάται ότι οι επιχειρήσεις χρειάζονται 169 ώρες για να συμμορφωθούν με τον φόρο ατομικού εισοδήματος. Ο ιταλικός φόρος προστιθέμενης αξίας καλύπτει λιγότερο από το 40% της τελικής κατανάλωσης, αποκαλύπτοντας κενά τόσο στη φορολογική πολιτική, όσο και στην εφαρμογή της.

Οι χώρες που καταλαμβάνουν τις χαμηλές θέσεις τους Δείκτη συχνά επιβάλλουν σχετικά υψηλούς οριακούς φορολογικούς συντελεστές στα εταιρικά εισοδήματα. Όλες οι πέντε τελευταίες χώρες στην κατάταξη έχουν φορολογικούς συντελεστές εταιρικών εισοδημάτων άνω του μέσου όρου, εκτός από την Πολωνία, όπου είναι στο 19%. Επιπλέον, και οι πέντε αυτές χώρες έχουν υψηλούς φόρους κατανάλωσης, με συντελεστές 20% ή και περισσότερο, εκτός από το Μεξικό, όπου είναι στο 16%.

Η Πορτογαλία έχει τον υψηλότερο συνολικό ανώτατο οριακό συντελεστή φορολόγησης εταιρικών εισοδημάτων στο 31,5%. Ακολουθεί η Κολομβία (31%) και η Αυστραλία με το Μεξικό (και οι δύο χώρες στο 30%). Ο χαμηλότερος ανώτατος οριακός συντελεστής φορολόγησης εταιρικών εισοδημάτων στον ΟΟΣΑ εντοπίζεται στην Ουγγαρία, στο 9%, και ακολουθεί η Χιλή (προσωρινά στο 10%) και η Ιρλανδία (12,5%). Ο μέσος συνολικός συντελεστής φορολόγησης εταιρικών εισοδημάτων στον ΟΟΣΑ ανέρχεται για το 2021 στο 22,9%.

Σε 20 από τις 37 χώρες του ΟΟΣΑ, οι εταιρείες μπορούν να μεταφέρουν τις ζημιές στο μέλλον επ’ αόριστο το 2021, αν και οι 11 από αυτές τις χώρες περιορίζουν το ποσό του φορολογητέου εισοδήματος που μπορεί να ισοσταθμιστεί από ζημιές προηγουμένων ετών.

Η χώρα με τον μεγαλύτερο αριθμό απαιτούμενων πληρωμών φόρων είναι η Ιαπωνία με 16. Ακολουθεί η Ιταλία με 13 και η Ελβετία με 12, ενώ το Μεξικό και η Νορβηγία επιβάλλουν τον μικρότερο αριθμό πληρωμών - τέσσερις. Ο μέσος όρος στις χώρες του ΟΟΣΑ είναι οκτώ πληρωμές. Οι ΗΠΑ απαιτούν επτά. Η συμμόρφωση προς τους φόρους εταιρικού εισοδήματος χρειάζεται τον περισσότερο χρόνο στο Ισραήλ - 110 ώρες. Ακολουθεί το Μεξικό με 102 ώρες και η Κολομβία με 97,5 ώρες. Η φορολογική συμμόρφωση χρειάζεται τον λιγότερο χρόνο στην Εσθονία με πέντε ώρες. Ακολουθεί η Ιρλανδία με 12 ώρες και η Ελβετία με 15. Ο μέσος όρος στις χώρες του ΟΟΣΑ είναι οι 44 ώρες.