Με θετικό ρυθμό κινήθηκαν τα μεγέθη 9μηνου της Τράπεζας Κύπρου, με αύξηση τόσο των καθαρών κερδών όσο και των εσόδων από τόκους, ενώ η τράπεζα σκοπεύει να καταβάλει σε μέρισμα το 50% των κερδών της για το 2024.

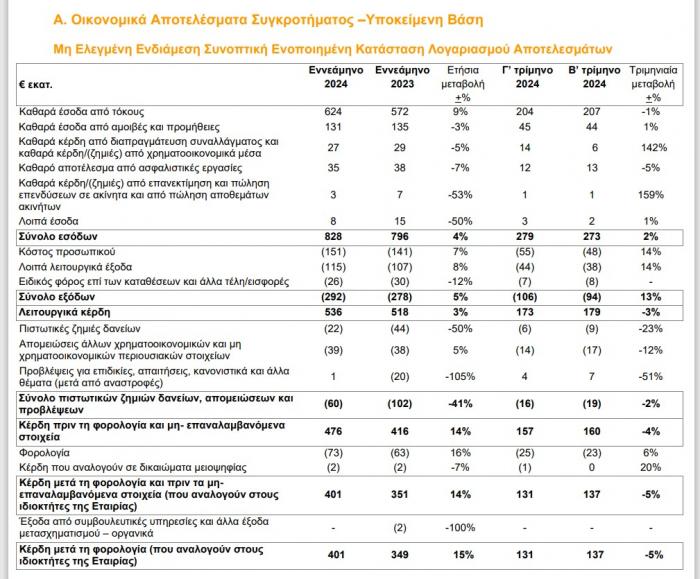

Σύμφωνα με την ανακοίνωση της εισηγμένης τα βασικά μεγέθη της έχουν ως ακολούθως:

- Ισχυρός νέος δανεισμός ύψους 1,7 δισ., αυξημένος κατά 9% σε ετήσια βάση

- Χαρτοφυλάκιο εξυπηρετούμενων δανείων ύψους 10 δισ., αυξημένο κατά 3% από τον Δεκέμβριο 2023 Απόδοση Ενσώματων Ιδίων Κεφαλαίων (ROTE) ύψους 22.9%

- Καθαρά έσοδα από τόκους ύψους 624 εκατ., αυξημένα κατά 9% σε ετήσια βάση. Τα καθαρά έσοδα από τόκους για το γ’ τρίμηνο 2024 παραμένουν ισχυρά και ανέρχονται σε 204 εκατ., περίπου στα ίδια επίπεδα με το β’ τρίμηνο 2024, παρά τη μείωση των επιτοκίων κατά 25 μ.β.

- Συνολικά λειτουργικά έξοδα ύψους 266 εκατ., αυξημένα κατά 7% σε ετήσια βάση, επηρεασμένα από τον πληθωρισμό

- Ο δείκτης κόστος προς έσοδα παραμένει χαμηλός στο 32%. Δείκτης κόστος προς έσοδα για το γ’ τρίμηνο 2024 στο 35%, και περιλαμβάνει κόστος που αφορά Σχέδιο Εθελούσιας Αποχώρησης μικρής κλίμακας

- Κέρδη μετά τη φορολογία ύψους 401 εκατ., αυξημένα κατά 15% σε ετήσια βάση, εκ των οποίων 131 εκατ. το γ’ τρίμηνο 2024

- Βασικά κέρδη ανά μετοχή ύψους 0,90 ευρώ για το εννεάμηνο που έληξε στις 30 Σεπτεμβρίου 2024 (σε σύγκριση με 0,78 ευρώ για το αντίστοιχο εννεάμηνο 2023)

- Το ποσοστό ΜΕΔ προς δάνεια μειώθηκε στο 2,4%3 (0,1% μετά τις πιστωτικές ζημιές)

- Δείκτης κάλυψης ΜΕΔ ύψους 96%.

- Χρέωση πιστωτικών ζημιών δανείων ύψους 29 μ.β.

- Καταθετική βάση, στην πλειονότητα της λιανική, ύψους 20 δισ., αυξημένη κατά 4% σε ετήσια βάση και 1% σε τριμηνιαία βάση

- Υψηλή ρευστότητα στον ισολογισμό με 7.5 δισ. τοποθετημένα στην ΕΚΤ

- Δείκτης Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) και Συνολικός Δείκτης Κεφαλαιακής Επάρκειας (υπολογισμένοι για εποπτικούς σκοπούς) ύψους 18,6% και 23,7 % αντίστοιχα

- Συμπεριλαμβανομένων των κερδών για το γ’ τρίμηνο 2024, μειωμένα για σχετική πρόβλεψη για διανομή ύψους 50%, ο Δείκτης Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) αυξάνεται σε 19,1% και ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας σε 24,3%

- Δημιουργία κεφαλαίων (CET1)4 ύψους 355 μ.β. κατά το εννεάμηνο που έληξε στις 30 Σεπτεμβρίου 2024, εκ των οποίων περίπου 140 μ.β. κατά το γ’ τρίμηνο 2024

- Στόχος για ποσοστό διανομής 50% για το 2024, στο ανώτατο όριο της Πολιτικής Διανομής του Συγκροτήματος (30% - 50%)

- Ενσώματη λογιστική αξία ανά μετοχή ύψους 5,566 ευρώ στις 30 Σεπτεμβρίου 2024, αυξημένη κατά 20% σε ετήσια βάση Εισαγωγή στο Χρηματιστήριο Αθηνών και διαγραφή από το Χρηματιστήριο Αξιών Λονδίνου τον Σεπτέμβριο 2024, με σκοπό την ενίσχυση της ρευστότητας διαπραγμάτευσης των συνήθων μετοχών του Συγκροτήματος και την ενίσχυση της παρουσίας του Συγκροτήματος στις αγορές

«Συνεχίζουμε να επιτυγχάνουμε ισχυρά οικονομικά και λειτουργικά αποτελέσματα, και να παραμένουμε σε καλή θέση για δημιουργία σταθερής κερδοφορίας, καθώς μεταβαίνουμε σε ένα περιβάλλον χαμηλότερων επιτοκίων. Η ανθεκτικότητα των καθαρών εσόδων από τόκους, το διαφοροποιημένο επιχειρηματικό μας μοντέλο, η υψηλή ρευστότητα και η ισχυρή ποιότητα δανειακού χαρτοφυλακίου ήταν καθοριστικοί παράγοντες στην επίτευξη ισχυρής κερδοφορίας. Για έβδομο συνεχόμενο τρίμηνο, σημειώσαμε Απόδοση Ενσώματων Ιδίων Κεφαλαίων (ROTE) υψηλότερη από 20%, παρά την ραγδαία αύξηση της κεφαλαιακής μας βάσης. Συνολικά, κατά το εννεάμηνο που έληξε στις 30 Σεπτεμβρίου 2024 καταγράψαμε κέρδη μετά τη φορολογία ύψους €401 εκατ., που αναλογούν σε βασικά κέρδη ανά μετοχή ύψους €0.90 και Απόδοση Ενσώματων Ιδίων Κεφαλαίων (ROTE) ύψους 22.9%, και αντανακλούν σε ισχυρή αύξηση της ενσώματης λογιστικής αξίας ανά μετοχή, ξεπερνώντας σημαντικά τους στόχους του 2024. Έχουμε επιτύχει οργανική δημιουργία κεφαλαίων ύψους 355 μ.β. για το εννεάμηνο που έληξε στις 30 Σεπτεμβρίου 2024, ξεπερνώντας τον στόχο που θέσαμε για δημιουργία κεφαλαίων μεγαλύτερη από 300 μ.β για το 2024.

Ο Δείκτης Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) και ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας παραμένουν ισχυροί, και ανέρχονται σε 19.1% και 24.3% αντίστοιχα, μετά την πρόβλεψη για διανομή 50% της κερδοφορίας του 20241, σύμφωνα με τον στόχο μας. Είμαστε ιδιαίτερα ικανοποιημένοι που βάση της προκαταρτικής απόφασης ΔΕΕΑ2 , η υφιστάμενη απαίτηση για εποπτική έγκριση για την καταβολή μερίσματος αναμένεται να αρθεί τον Ιανουάριο 2025. Η ποιότητα του δανειακού μας χαρτοφυλακίου παραμένει υγιής, γεγονός που αποδεικνύεται από το ποσοστό ΜΕΔ προς δάνεια ύψους 2.4%3 , καθώς και από τον δείκτη κάλυψης ΜΕΔ που ξεπερνά το 95%. Η κυπριακή οικονομία συνεχίζει να παραμένει δυνατή και ανθεκτική, παρά τις γεωπολιτικές εξελίξεις. Ο ρυθμός ανάπτυξης αναμένεται να αυξηθεί κατά περίπου 3.7%4 το 2024, ξεπερνώντας σημαντικά τον μέσο όρο της ευρωζώνης. Συνεχίζουμε να στηρίζουμε την εγχώρια οικονομία, παραχωρώντας νέο δανεισμό ύψους €1.7 δις για το εννεάμηνο που έληξε στις 30 Σεπτεμβρίου 2024, αυξημένος κατά 9% σε σύγκριση με την αντίστοιχη περσινή περίοδο. Αυτό οδήγησε στην αύξηση του χαρτοφυλακίου εξυπηρετούμενων δανείων μας κατά 3% από την αρχή του έτους, σε €10.0 δις. Κατά το γ’ τρίμηνο 2024, υλοποιήσαμε με επιτυχία το πλάνο μάς για εισαγωγή των μετοχών μας στο Χρηματιστήριο Αθηνών (‘ΧΑ’), σε συνδυασμό με τη διαγραφή από το Χρηματιστήριο Αξιών του Λονδίνου. Αναμένουμε πως η εισαγωγή μας στο ΧΑ θα ενισχύσει τη ρευστότητα διαπραγμάτευσης των μετοχών, όπως επίσης και την παρουσία της Τράπεζας στις αγορές. Αναμένουμε να συνεχίσουμε να επιτυγχάνουμε πρόοδο στους τομείς υπό τον έλεγχο μας.

Ο στόχος για Απόδοση Ενσώματων Ιδίων Κεφαλαίων (ROTE) σε επίπεδα high-teens, υπολογισμένος σε Δείκτη Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) ύψους 15%, παραμένει για το 2025, παρά τις εκτιμήσεις τις αγοράς για χαμηλότερα επιτόκια σε σχέση με τις αντίστοιχες εκτιμήσεις του Αυγούστου 2024. Με τα οικονομικά αποτελέσματα του 2024, θα επικαιροποιήσουμε όλους τους οικονομικούς μας στόχους και θα επανεξετάσουμε την πολιτική διανομής μας, στο πλαίσιο των εκάστοτε συνθηκών της αγοράς. Λαμβάνοντας υπόψη την ισχυρή δημιουργία κεφαλαίων, το διαφοροποιημένο επιχειρηματικό μας μοντέλο και το υποστηρικτικό μακροοικονομικό περιβάλλον, διατηρούμε τη δέσμευση μας για στήριξη των πελατών μας και της ευρύτερης οικονομίας, για επανεπένδυση στην επιχείρηση και δημιουργία ισχυρών αποδόσεων για τους μετόχους μας. », σημείωσε ο επικεφαλής της τράπεζας κ. Πανίκος Νικολάου.

Δείτε εδώ την πλήρη ανακοίνωση.