Την καθυστέρηση, επαναδιαπραγμάτευση ή ακόμα και ακύρωση επιχειρηματικών συμφωνιών έχει προκαλέσει η οικονομική και υγειονομική κρίση της πανδημίας του κορονοϊού, στέλνοντας στο χάος deals αξίας 87 δισ. δολαρίων.

Το άνευ προηγουμένου πλήγμα σε συγχωνεύσεις και εξαγορές κατέκλυσε πολλές βιομηχανίες, όπως ο τουρισμός, το λιανεμπόριο, τα ακίνητα και η ενέργεια, ακόμα και πιο προστατευμένους κλάδους, όπως της οικονομίας αλλά και της τεχνολογίας.

Σύμφωνα με στοιχεία του Bloomberg, σε σχέση με πέρυσι η δραστηριότητα των συγχωνεύσεων και εξαγορών (M&A) έχει υποχωρήσει πάνω από 70% στις ΗΠΑ και περίπου 55% παγκοσμίως, ενώ μόνο το δεύτερο τρίμηνο ο όγκος των συμφωνιών σε παγκόσμιο επίπεδο (199 δισ. δολάρια) υποχώρησε σε χαμηλό 22 ετών.

Αν και ο Ιούνιος ήταν ο χειρότερος μήνας από το 2002, ανάσα δίνουν τα στοιχεία καθώς (έως τις 26 Ιουνίου) καταγράφηκε αύξηση 87%, σε σχέση με τις μειώσεις του Απριλίου και του Μαΐου.

Πιο συγκεκριμένα, 10 συμφωνίες ύψους άνω των 20 δισ. δολαρίων τερματίστηκαν, ενώ τουλάχιστον 15 αξίας επίσης πάνω από 20 δισ. βρίσκονται σε κατάσταση δικαστικής διαμάχης. Παράλληλα, deals 6 δισ. μπήκαν σε φάση επαναδιαπραγμάτευσης, ενώ αρκετές είναι εκείνες οι οποίες πάτησαν pause εξαιτίας της αβεβαιότητας.

Μεταξύ αυτών, οι Woodward και Hexcel εγκατέλειψαν τα σχέδιά τους για συγχώνευση 6,4 δισ. δολαρίων, η οποία θα δημιουργούσε έναν παγκόσμιο κολοσσό στον κλάδο των αεροπορικών και διαστημικών πτήσεων.

Επίσης, η Ally Financial, την περασμένη εβδομάδα ακύρωσε τη συμφωνία για εξαγορά της CardWorks, έναντι 2,65 δισ. δολαρίων, επικαλούμενη «οικονομικές συνθήκες άνευ προηγουμένου ως αποτέλεσμα της πανδημίας του Covid-19».

Ακόμα μια οικονομική συμφωνία που έλαβε τέλος είναι η συγχώνευση της Texas Capital Bancshares και της Independent Bank Group, αξίας 3,1 δισ. δολαρίων.

Λίγο πριν τα δικαστήρια βρίσκονται η νοτιοκορεάτικη Mirae Asset Global Investment με την κινεζική Dajia Insurance Group, η οποία έκανε αγωγή εναντίον της πρώτης ζητώντας να ολοκληρωθεί η συμφωνία των 5,8 δισ. δολαρίων για την εξαγορά 15 πολυτελών ξενοδοχείων, όπως το JW Marriott Essex House στη Νέα Υόρκη, το Westin St. Francis στο Σαν Φρανσίσκο αλλά και το Four Seasons στο Τζάκσον Χολ, Γουαϊόμινγκ.

Τον Μάιο, ο συνιδρυτής της WeWork, Adam Neumann κατέθεσε μήνυση κατά του μεγαλύτερου επενδυτή της εταιρείας, της SoftBank Group, για την απόφασή της να αποσύρει επένδυση ύψους 3 δισ. δολαρίων.

Λίγο πριν τα δικαστήρια και η Boeing με την Embraer, που είχαν καταλήξει σε συμφωνία 4,2 δισ. δολαρίων τον περυσινό Ιανουάριο. Τον Απρίλιο, η Boeing εξέφρασε την πρόθεσή της να αποχωρήσει από τη συμφωνία, λίγες μόλις εβδομάδες μετά την προειδοποίηση του διευθύνοντα συμβούλου της ότι η εταιρεία «θα πρέπει να προσαρμοστεί σε μια νέα πραγματικότητα». Ωστόσο, η Embraer ανακοίνωσε πως θα διεκδικήσει αποζημιώσεις.

Τέλος, στον «πάγο» μπήκε και η επιθετική προσφορά της Xerox Holdings για εξαγορά της HP, έναντι 35 δισ. δολαρίων, έπειτα από μια προσπάθεια που διήρκησε πάνω από έξι μήνες.

Βρίσκουν τον τρόπο τους

Ωστόσο, μεγάλες εταιρείες φαίνεται πως βρίσκουν τρόπους, εκμεταλλευόμενες τις αυξανόμενες τιμές των μετοχών, με την πληρωμή με μετοχές να αναδεικνύεται ιδιαίτερα ελκυστική, σε μια περίοδο όπου η τραπεζική χρηματοδότηση είναι ισχνή. Κάποιες άλλες χρησιμοποιούν τις stock-for-stock εξαγορές ως έναν τρόπο διατήρησης της ρευστότητας.

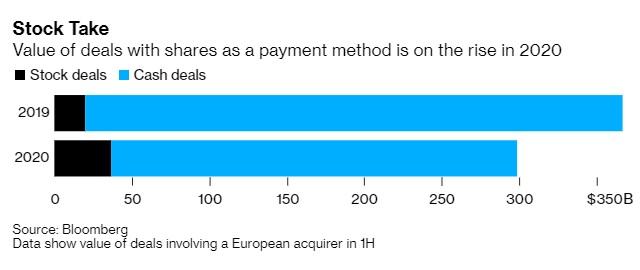

Αρκετές ευρωπαϊκές εταιρείες πλήρωσαν με μετοχές για μια σειρά συναλλαγών το 2020, ενώ οι δύο μεγαλύτερες εξαγορές αμερικανικών εταιρειών φέτος έγιναν πλήρως με ανταλλαγή μετοχών.

Ο όγκος των εξαγορών από ευρωπαίους αγοραστές με έστω και μερικό τίμημα σε μετοχές ενισχύθηκε 83% έως τώρα φέτος, σύμφωνα με στοιχεία που έχει συλλέξει το Bloomberg.

Παράλληλα, οι συμφωνίες που περιλαμβάνουν καταβολή ποσών σε μετοχές αντιστοιχούν στο 12% της αξίας όλων των συναλλαγών που έχουν ανακοινωθεί από ευρωπαϊκή εταιρεία. Πέρυσι το μέγεθος αυτό διαμορφωνόταν στο 5,5%.

Η Intesa Sanpaolo ανακοίνωσε τον Φεβρουάριο την πρόθεσή της να εξαγοράσει την ιταλική Unione di Banche Italiane, έναντι 5 δισ. δολαρίων εξ ολοκλήρου σε μετοχές.

Αλλά και η National Commercial Bank, η μεγαλύτερη τράπεζα της Σαουδικής Αραβίας, βάσει παγίων, προσέφερε την προηγούμενη εβδομάδα έως και 15,6 δισ. δολάρια σε μετοχές για την εξαγορά της Samba Financial Group, σε μια συμφωνία που μπορεί να είναι η μεγαλύτερη τραπεζική εξαγορά φέτος.

Τέλος, η προσφορά της Morgan Stanley, ύψους 13 δισ. δολάρια, για την E*Trade Financial είναι εξ ολοκληρου σε μετοχές.