Αντιμέτωπες με την τέλεια καταιγίδα βρέθηκαν οι αγορές στο α’ εξάμηνο του 2022, με τους επενδυτές να ήταν, μεν, προετοιμασμένη για κάποια διόρθωση λόγω του ράλι των προηγούμενων ετών, αλλά σίγουρα όχι αυτό που βιώνουμε: ένα sell off των μετοχών.

Το εντυπωσιακό είναι ότι εάν εξαιρεθεί ο τομέας πετρελαίου και φυσικού αερίου, για ευνόητους λόγους, το σύνολο των επενδύσεων εμφάνισαν εντυπωσιακή πτώση, με το Reuters να τονίζει ότι τα 10ετή αμερικανικά ομόλογα, το σημείο αναφοράς για την παγκόσμια αγορά ομολόγων αλλά και για τις πιστωτικές αγορές, είχε το χειρότερο α’ εξάμηνο από το… 1788!

Ο παγκόσμιος δείκτης MSCI, ο οποίος «μετρά» την πορεία των χρηματιστηριακών αγορών 47 ετών εμφάνισε τις υψηλότερες απώλειές του από το 1990, δηλαδή τη χρονιά την οποία δημιουργήθηκε. Στο ίδιο μήκος κύματος το σύνολο των μετοχικών αγορών σε όλη την υφήλιο, με τους επενδυτές να προχωρούν κατά διαστήματα σε τυφλές ρευστοποιήσεις φοβούμενοι τα χειρότερα.

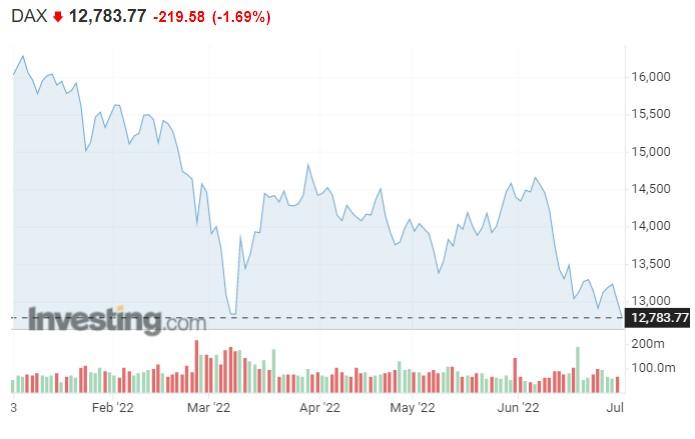

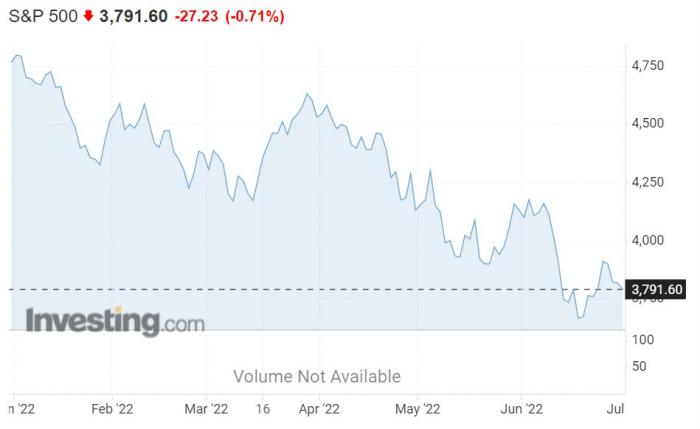

Ο δείκτης S&P 500 στη Wall Street κατέγραψε για τον Ιούνιο απώλειες -8,3% ενώ η πτώση του δείκτη από το τέλος του 2021 ξεπερνά το -21%. Αντίστοιχα στην Ευρώπη ο DAX στη Γερμανία σημείωσε τον Ιούνιο απώλειες -11,2% ενώ από τις αρχές του έτους οι απώλειες ανέρχονται σε -19,5%.

Οι αιτίες γι’ αυτήν την καθ’ όλα δυσάρεστη εικόνα θεωρούνται οι ακόλουθες:

- Ρωσική εισβολή στην Ουκρανία.

- Επιτάχυνση των πληθωριστικών πιέσεων λόγω και του πολέμου.

- Επιθετική ομαλοποίηση της νομισματικής πολιτικής από τις κεντρικές τράπεζες και

- Γεωπολιτικοί κίνδυνοι που αλλάζουν πλήρως τις ισορροπίες σε παγκόσμιο επίπεδο.

Ο συνδυασμός όλων των παραπάνω παραγόντων έπληξε τόσο τις αγορές που είδαν σε ένα εξάμηνο να «χάνονται» 13 τρισ. δολάρια από την αξία τους, με το ιαπωνικό γεν να βουλιάζει κατά 15% έναντι του δολαρίου, το κόστος δανεισμού της Ιταλίας έστω και παροδικά να επιστρέφει στα επίπεδα που βρίσκονταν κατά την κρίση χρέους της ευρωζώνης και τις τιμές των εμπορευμάτων να σημειώνουν το ισχυρότερο ράλι από τον Α’ Παγκόσμιο Πόλεμο.

Στα παραπάνω δύσκολα θα πρέπει να προστεθεί η πλήρης απομόνωση της Ρωσίας από το παγκόσμιο χρηματοπιστωτικό σύστημα, η υποβάθμιση της οικονομίας της, η ελεύθερη πτώση για τα κρυπτονομίσματα και την υψηλή τεχνολογία (τον κλάδο ώθησης των αγορών πριν το 2022) και φυσικά τους φόβους για μία παγκόσμια ύφεση. «Θα έλεγα, όντως, ότι είναι η τέλεια καταιγίδα», σημειώνει, μιλώντας στο Reuters, ο Ντάνιελ Γουντ της William Blair, ειδικός στο χρέος αναδυόμενων αγορών και προσθέτει ότι «η μεταβλητότητα έχει εκτιναχθεί».

Το δράμα για τις αγορές ξεκίνησε όταν κατέστη σαφές ότι η πανδημία άρχισε να χαλαρώνει ή τουλάχιστον ότι η παγκόσμια οικονομία δεν θα ξανακλείσει εξαιτίας της αλλά το γεγονός ότι η Fed «μιλούσε σοβαρά» όταν τόνιζε, εγκαίρως, ότι θα προχωρήσει σε αύξηση των επιτοκίων. Αποτέλεσμα η απόδοση για το αμερικανικό 10ετές από το 1,5% να εκτιναχθεί άνω του 3% και οι αμερικανικές μετοχές να βουλιάζουν σχεδόν 20%. Ταυτόχρονα ο πληθωρισμός συνεχίζει τον καλπασμό του και η Fed προχωρά στην ταχύτερη αύξηση επιτοκίων από το 1994. Το αμερικανικό 10ετές έχει χάσει 13%, σύμφωνα με στοιχεία της Deutsche Bank, ενώ το ιταλικό 10ετές έχει υποχωρήσει κατά 25%, με το χρέος των αναδυόμενων να αποδυναμώνεται κατά 20%.

«Τα κρατικά ομόλογα περίμενε κανείς ότι θα χάσουν πάνω από 10% σε έξι μήνες», δήλωσε ο Hugh Gimber, στρατηγικός αναλυτής της JPMorgan Asset Management. «Αυτό είναι άγνωστο έδαφος για τους περισσότερους επενδυτές. Οι κεντρικές τράπεζες έχουν δει τις αγορές να δέχονται πιέσεις και δεν έχουν αντιδράσει. Αυτό είναι το διαφορετικό», σημείωσε.

Κερδισμένος, πάντως, αναδεικνύεται το δολάριο, με τον δείκτη δολαρίου (η πορεία του αμερικανικού νομίσματος έναντι ενός καλαθιού με τους μεγαλύτερους ανταγωνιστές του) να έχει ενισχυθεί 9%. Ένα νόμισμα που έχει δει την αξία του να βουλιάζει είναι η τουρκική λίρα με πτώση 20%, ενώ αντίθετα κέρδη άνω του 40% εμφανίζει το ρούβλι, με την άνοδό του, όμως, να εξαρτάται, πιθανώς, και από κρατικές παρεμβάσεις.

Σε σχεδόν δραματική κατάσταση η αγορά κρυπτονομισμάτων που έχει βρεθεί αντιμέτωπη με εκτεταμένο sell off μετά και την κατάρρευση των stablecoins, TerraUSD και Luna, με το bitcoin να έχει «βουτήξει» 55% κατά το β’ τρίμηνο.

Από πολλές απόψεις, όλα οφείλονται στις αγορές εμπορευμάτων, όπου οι αυξήσεις 50% και 60% στο πετρέλαιο και το φυσικό αέριο τροφοδοτούν τον παγκόσμιο πληθωρισμό. Το πετρέλαιο εμφανίζει το καλύτερο α’ εξάμηνο από το 2009, ενώ άλμα σημείωσαν οι τιμές για σιτάρι (+20%) και καλαμπόκι (+30%), με τα μέταλλα, αντίθετα, να κινούνται πτωτικά. Η Bank of America τονίζει σε ανάλυσή τους ότι τα εμπορεύματα διανύουν τον καλύτερο ανοδικό τους κύκλο από το 1915. Όμως οι ανησυχίες για την ύφεση έχει αρχίσει να υποσκάπτει ορισμένα τμήματα της αγοράς εμπορευμάτων με τον χαλκό να έχει υποχωρήσει 20% στο β’ τρίμηνο, ο ψευδάργυρος έχει χάσει 25% και το νικέλιο 25%.

Ο αναλυτής εμπορευμάτων της BofA, Michael Widmer, λέει ότι είναι πιθανή μεγαλύτερη μεταβλητότητα, κυρίως λόγω της περιορισμένης προσφοράς. «Οι επόμενοι 6 μήνες θα είναι ιδιαίτερα προβληματικοί», προειδοποίησε.

Εάν υποθέσει κάποιος ότι η ιστορία επαναλαμβάνεται και στις αγορές καλό θα είναι να ακούσει τον Τζιμ Ρέιντ της Deutsche Bank, ο οποίος καταγράφει τις πέντε μεγαλύτερες πτώσεις για τον S&P 500 στη διάρκεια της ιστορίας του, στο α’ εξάμηνο. Πρόκειται για τις παρακάτω, αλλά και πώς αντέδρασαν οι αγορές το αμέσως επόμενο 6μηνο:

- 1932: Α’ εξάμηνο πτώση 45% - Β’ εξάμηνο κέρδη 56%.

- 1962: Α’ εξάμηνο πτώση 22% - Β’ εξάμηνο κέρδη 17%.

- 1970: Α’ εξάμηνο πτώση 19% - Β’ εξάμηνο κέρδη 29%.

- 1940: Α’ εξάμηνο πτώση 17% - Β’ εξάμηνο κέρδη 10%.

- 1939: Α’ εξάμηνο πτώση 15% - Β’ εξάμηνο κέρδη 18%.

Η πορεία των αγορών στο α' εξάμηνο

| Δείκτης | 30/6/2022 | 31/12/2021 | % Μεταβολή |

| EuroStoxx 600 | 407,2 | 487,8 | -16,50% |

| DAX | 12.783,77 | 15.884,86 | -19,50% |

| FTSE 100 | 7.169,28 | 7.384,54 | -2,90% |

| CAC 40 | 5.922,86 | 7.153,03 | -17,19% |

| FTSE MIB | 21.294 | 27.346,83 | -22,10% |

| IBEX 35 | 8.098,70 | 8.713,80 | -7,05% |

| Γενικός Δείκτης ΧΑ | 813,04 | 893,34 | -8,90% |

| Dow Jones | 30.775,43 | 36.338,30 | -15,30% |

| S&P 500 | 3.790,30 | 4.766,18 | -20,47% |

| Nasdaq | 11.503,72 | 16.320,08 | -29,50% |

| Brent | 109,21 | 77,78 | 40,40% |

| Φυσικό Αέριο | 145,37 | 70,343 | 106,60% |

| Χρυσός | 1.807,40 | 1.831 | -1,20% |