Επιστροφή στην κανονικότητα έχει σημάνει για τις ελληνικές τράπεζες, σύμφωνα με έκθεση της JPMorgan, η οποία θεωρεί ότι έχουν θετικές μακροπρόθεσμες προοπτικές, ενώ διατηρεί ως βασική της επιλογή (top pick) τη μετοχή της Eurobank.

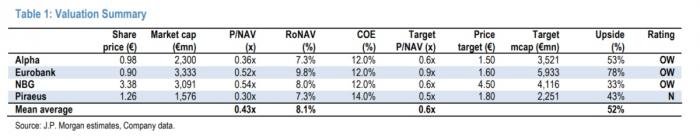

Ο αμερικανικός χρηματοοικονομικός όμιλος διατηρεί την «υπέρβαρη» («overweight») σύσταση για Eurobank, Alpha Bank και Εθνική Τράπεζα και την «ουδέτερη» («neutral») για την Τράπεζα Πειραιώς. Παράλληλα προχωρά σε αναθεώρηση των τιμών – στόχων για τις μετοχές, αυξάνοντας αυτόν για τη Eurobank στα 1,60 ευρώ (από 1,30 ευρώ πριν) και για την Εθνική Τράπεζα στα 4,50 ευρώ (από 4 ευρώ πριν). Αντίθετα υποβαθμίζει την τιμή – στόχο για την Alpha Bank στα 1,50 ευρώ (από 1,60 ευρώ πριν) και για την Τράπεζα Πειραιώς στα 1,80 ευρώ (από 2 ευρώ πριν).

Όπως τονίζεται στην έκθεση μετά από μία παρατεταμένη περίοδο κρίσης που οδήγησε τα ΝΡΕs στο 60% του ΑΕΠ το 2016, η μακροοικονομική εικόνα της Ελλάδας έχει βελτιωθεί σημαντικά, ενώ οι τράπεζες έχουν επιτύχει μία εντυπωσιακή «εκκαθάριση» των ισολογισμών τους από τα «κόκκινα» δάνεια και εμφανίζουν βελτίωση της απόδοσης ιδίων κεφαλαίων (ROTE). Φυσικά δεν είναι όλα ρόδινα, καθώς υπάρχουν προκλήσεις που συνεχίζουν να υφίσταται, κυρίως σε ό,τι αφορά τα έσοδα από τόκους, αλλά έχει ταυτόχρονα καταγραφεί σημαντική βελτίωση των εσόδων από προμήθειες αλλά και μείωση του λειτουργικού κόστους των ελληνικών τραπεζών.

Οι εκτιμήσεις της JPMorgan για τις ελληνικές τράπεζες

Η JPMorgan «βλέπει» τα συνολικά καθαρά κέρδη να αυξάνονται κατά 10% ετησίως, με αποτέλεσμα ο δείκτης ROTE να φτάνει κοντά στο 9% κατά μέσο όρο έως το 2024, δηλαδή χαμηλότερα από το 10% που έχουν θέσει ως στόχο οι διοικήσεις των ελληνικών τραπεζών.

Υπάρχουν ορισμένοι παράγοντες που ξεχωρίζουν για τις ελληνικές τράπεζες και θα πρέπει να προσεχθούν, υπογραμμίζεται στην έκθεση. Μεταξύ αυτών οι σημαντικότεροι είναι:

- Η ανάκαμψη της οικονομίας στηρίζει μια ισχυρή προοπτική ανάπτυξης: Όλα τα στοιχεία υποδεικνύουν ότι η Ελλάδα άφησε πίσω της τη «χαμένη δεκαετία» και πλέον έχει εισέλθει σε μία περίοδο πολυετούς ανάπτυξης. Περισσότερα από 200 νομοσχέδια και μεταρρυθμίσεις πέρασαν από το κοινοβούλιο από το καλοκαίρι του 2019, που περιλαμβάνουν τομείς όπως η αγορά εργασίας, οι φόροι, το συνταξιοδοτικό σύστημα, ο ψηφιακός μετασχηματισμός και ο τραπεζικός τομέας. Η ανάκαμψη από την πανδημία ήταν ισχυρότερη από ό,τι αναμενόταν και η υλοποίηση του Σχεδίου «Ελλάδα 2.0» των 60 δισ. ευρώ (32% του ΑΕΠ 2019) έχει ξεκινήσει και αναμένεται να προσθέσει επιπλέον 7% μονάδες στο ΑΕΠ έως το 2026. Παράλληλα η κυβέρνηση παραμένει προσηλωμένη στη φιλοδοξία της να επιτύχει το καθεστώς επενδυτικής βαθμίδας το 2023. Όλα αυτά οδηγούν σε ισχυρότερες προοπτικές ανάπτυξης για τον τραπεζικό τομέα, με τον ακαθάριστο νέο δανεισμό από τις τέσσερις συστημικές τράπεζες να φθάνει στο 15% του ΑΕΠ ετησίως έως το 2024 από 8% το 2019. Αυτό μεταφράζεται σε 6% CAGR για την επίτευξη αύξησης δανείων το 2021-24.

- Οι μέσες εκτιμήσεις για τους δείκτες ROTE : Και οι τέσσερις τράπεζες στοχεύουν σε δείκτη ROTE κοντά στο 10%, με τη Eurobank να έχει θέσει το τρέχον έτος ως αυτό που θα το επιτύχει και τις υπόλοιπες να αναμένουν ότι θα το επιτύχουν στη διετία 2023 – 2024. Ο μέσος όρος των αναλυτών, αλλά και η JPMorgan εκτιμούν ότι ο συγκεκριμένος δείκτης θα κυμανθεί μεταξύ 8% και 9%, λόγω και των συντηρητικών παραδοχών για τα έσοδα από τόκους.

- Επιστροφή των μερισμάτων: Πρόκειται, πιθανώς, για το ισχυρότερο μήνυμα επιστροφής στην κανονικότητα. Σύμφωνα με τις ανακοινώσεις τους Eurobank και Εθνική Τράπεζα επιθυμούν να «επιστρέψουν» φέτος στους μετόχους τους το 20% των κερδών τους. Με τους δείκτες NPE να πλησιάζουν τους ευρωπαϊκούς μέσους όρους και τα επίπεδα κεφαλαίου να φαίνονται υγιή, η JP Morgan πιστεύει ότι αυτό είναι ένα ρεαλιστικό σενάριο για τις δύο τράπεζες.

Ποιοι είναι οι βασικοί κίνδυνοι

Η μεγάλη εξάρτηση των τραπεζών από την πορεία της ελληνικής οικονομίας μπορεί να αποτελέσει πρόβλημα ιδιαίτερα εάν δεν επιβεβαιωθούν οι εκτιμήσεις για τον ρυθμό ανάπτυξης.

Η ανάπτυξη της Ελλάδας μπορεί να πληγεί λόγω υψηλότερου από το αναμενόμενο αντίκτυπου από τις τρέχουσες γεωπολιτικές επιπτώσεις καθώς και από πληθωριστικές πιέσεις, αλλά και από βραδύτερη εφαρμογή μεταρρυθμίσεων, αναποτελεσματική κατανομή κεφαλαίων ή βραδύτερη πρόοδο στα επενδυτικά έργα που σχετίζονται με το Ταμείο Ανάκαμψης. Κίνδυνο μπορεί να αποτελέσει και η δημιουργία περισσότερων εκ των εκτιμήσεων νέων «κόκκινων» δανείων.

Οι εκτιμήσεις ανά τράπεζα

- Eurobank: Παραμένει η κορυφαία επιλογή της JPMorgan, καθώς έχει τον υψηλότερο δείκτη ROTE και παράλληλα διαθέτει διεθνή franchise το οποίο αντιστοιχεί περίπου στο 30% των κερδών της, αλλά και ένα χαρτοφυλάκια επενδύσεων σε ακίνητα 1,4 δισ. ευρώ, που συνεισφέρει στο 5% των κερδών. Εκτιμάται ότι ο βασικός δείκτης CET1 φέτος θα φθάσει στο 13,6%, ένα υγιές επίπεδο, με τη μετοχή να έχει περιθώριο ανόδου άνω του 70% σε σύγκριση με τα τρέχοντα επίπεδα. Σύσταση «overweight».

- Εθνική Τράπεζα: Το πλέον θετικό είναι ο δείκτης CET 1 στο 16%, ο οποίος είναι ο καλύτερος όχι μόνο στην Ελλάδα αλλά και μεταξύ άλλων ευρωπαϊκών τραπεζών. Διαθέτει πλεόνασμα CET1 ύψους 750 εκατ. ευρώ που μπορεί τεχνικά να αυξηθεί έως και 2,2 δισ. ευρώ μέσω έκδοσης AT1/T2. Εκτιμάται ότι ο δείκτης ROTE θα κυμανθεί μεταξύ 8% και 9,2% έως το 2024. Η μετοχή έχει περιθώριο ανόδου σχεδόν 30% σε σύγκριση με τα τρέχοντα επίπεδα. Σύσταση «overweight».

- Alpha Bank: Η διοίκηση εκτιμά ότι ο δείκτης ROTE θα φθάσει στο 10% έως το 2024, λόγω: α. Μείωσης σε μονοψήφιο επίπεδο των NPEs, β. αύξηση των εξυπηρετούμενων δανείων, γ. ενίσχυση των κερδών από προμήθειες, δ. σημαντική μείωση του λειτουργικού κόστους και ε. καλή οργανική κα μη οργανική ανάπτυξη. Η JPMorgan εκτιμά ότι ο δείκτης ROTE θα φθάσει κοντά στο 7,5% έως το 2024. Παρά τη μείωση της τιμής – στόχου η μετοχή έχει δυνατότητα ανόδου άνω του 48% σε σύγκριση με τα τρέχοντα επίπεδα. Σύσταση «overweight».

- Τράπεζα Πειραιώς: Εφοδιασμένη με τα κεφάλαια που χρειάζεται, η Πειραιώς μείωσε τα NPEs της κατά 17,5 δισ. ευρώ μέσα σε μόλις ένα έτος (από 24,4 δισ. ευρώ το 2020 σε 4,9 δισ. ευρώ το 2021) και στοχεύει στη συνέχεια να βελτιώσει τον δείκτη ROTE κοντά στο 12% έως το 2025. Η JPMorgan εκτιμά ότι η τράπεζα θα επιτύχει ROTE 7,3% το 2024 μετά την καταβολή κουπονιών (8,2% προ κουπονιών). Παρά τη μείωση της τιμής – στόχου η μετοχή έχει δυνατότητα ανόδου άνω του 41% σε σύγκριση με τα τρέχοντα επίπεδα. Σύσταση «neutral».