Θετική στάση έναντι στα ομόλογα αλλά αρνητική για τις μετοχές τόσο της Ευρώπης όσο και των ΗΠΑ, διατηρεί η Πειραιώς, όπως σημειώνει ο κ. Ηλίας Λεκκός, Επικεφαλής Οικονομικής Ανάλυσης & Επενδυτικής Στρατηγικής, στην έκθεση για την επενδυτική στρατηγική του β' τριμήνου.

Στην έκθεση τονίζεται ότι μετά από μεγάλη αναμονή με πολλές πρόωρες - όπως αποδείχθηκε εκ των υστέρων - προσδοκίες, ο κύκλος μείωσης των επιτοκίων και κατά συνέπεια άσκησης πιο χαλαρής νομισματικής πολιτικής από πλευράς Κεντρικών Τραπεζών έχει επιτέλους ξεκινήσει. Ομολογουμένως πρόκειται για ένα αντισυμβατικό κύκλο παγκόσμιας (εκτός Ιαπωνίας) νομισματικής χαλάρωσης καθώς είναι από τις λίγες φορές όπου η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) δεν βρίσκεται στην πρωτοπορία των μειώσεων επιτοκίων.

Αντίθετα, σε χαλάρωση νομισματικής πολιτικής έχουν ήδη προχωρήσει οι κεντρικές τράπεζες των Ευρωζώνης, Καναδά, Ελβετίας, Σουηδίας, ενώ αναμένουμε η πρώτη κίνηση της Fed να λάβει χώρα τον Σεπτέμβριο. Όπως έχουμε επανειλημμένα σχολιάσει κατά την άποψη μας η διαφορετικότητα και ο ιδιαίτερος δυναμισμός της αμερικανικής οικονομίας που έχει υποχρεώσει τη Fed να αναβάλλει συνεχώς την πολύ-αναμενόμενη μείωση των επιτοκίων, δεν οφείλεται τόσο στις τεχνολογικές εξελίξεις και στην τεχνητή νοημοσύνη (όπως πιστεύει η πλειοψηφία των αναλυτών) αλλά σε πιο «παραδοσιακούς» παράγοντες όπως οι αυξανόμενες δημοσιονομικές δαπάνες (και τα αναπόφευκτα ελλείματα) και η ιδιωτική κατανάλωση. Καθώς λοιπόν η δημοσιονομική πολιτική γίνεται – οριακά έστω- πιο περιοριστική, ο ρυθμός αύξησης των μισθών συνεχίζει και επιστρέφει σε πιο διατηρήσιμα και συμβατά επίπεδα κάτω του 4% και οι αποταμιεύσεις της πανδημίας απομειώνονται, αυξάνεται συνεχώς η πεποίθηση μας για επιβράδυνση του ρυθμού ανάπτυξης της οικονομίας των ΗΠΑ στα επίπεδα του 1,5%-2%.

Η πρόβλεψη αυτή μπορεί να είναι απολύτως συμβατή με το σενάριο της «χωρίς ύφεσης επιβράδυνσης», ταυτόχρονα όμως είναι αισθητά υποδεέστερη των προσδοκιών της πλειοψηφίας των αναλυτών (consensus) για ανάπτυξη 2,3%. Συνεπώς - υπό την προϋπόθεση ότι οι εκτιμήσεις μας θα επιβεβαιωθούν - υπάρχει μια ισχυρή πιθανότητα το προσεχές διάστημα να καταγραφούν πτωτικές αναθεωρήσεις των προβλέψεων για την οικονομία των ΗΠΑ. Στον αντίποδα, στην Ευρωζώνη, οι οικονομικές εκπλήξεις έχουν αποκτήσει θετικό πρόστιμο, υπό την έννοια ότι τα ανακοινωθέντα οικονομικά στοιχεία ξεπερνούν τις προσδοκίες των αναλυτών και συνεπώς εκπλήσσουν θετικά. Ωστόσο και σε αυτή τη περίπτωση θα πρέπει να δούμε τις προσδοκίες της πλειοψηφίας υπό τη σωστή προοπτική τους.

Σύμφωνα με τα πιο πρόσφατα στοιχεία, το ΑΕΠ της Ευρωζώνης το Α’ τρίμηνο 2024 αυξήθηκε μόνο κατά 0,4% σε ετήσια βάση ενώ μια σειρά πρόδρομων δεικτών (PMI και Δείκτης Οικονομικού Κλίματος) – οι οποίοι μας παρέχουν μια πρώτη ένδειξη των επερχόμενων στοιχείων- έχουν επιβραδύνει σημαντικά. Συνεπώς και στην περίπτωση της Ευρωζώνης το consensus των προβλέψεων για το 2024 βρίσκεται σε κίνδυνο να διαψευσθεί, παρά το γεγονός ότι ο μέσος όρος των εκτιμήσεων για την ανάπτυξη στην Ευρωζώνη περιορίζεται στο 0,7%.

Ακόμα δε μεγαλύτερο περιθώριο για πτωτική αναθεώρηση υπάρχει αναφορικά με τις προβλέψεις για ανάπτυξη 1,4% το 2025. Οποιαδήποτε προσπάθεια δημοσιονομικού περιορισμού (δεδομένου ότι 7 οικονομίες βρίσκονται πλέον σε διαδικασία υπερβολικού ελλείματος) οδηγεί σε περαιτέρω επιδείνωση της πορείας οικονομικής ανάκαμψης. Στον αντίποδα, οποιαδήποτε τόνωση των μισθολογικών απολαβών καθώς και επιτάχυνση απορρόφησης των πόρων του Ταμείου Ανάκαμψης και Έως τώρα έχουμε περιοριστεί στην ανάλυση των μετρήσιμων επιπτώσεων μακροοικονομικών παραγόντων στην οικονομική δραστηριότητα αλλά δεν έχουμε ενσωματώσει στην ανάλυση μας τις επιπτώσεις μη-ποσοτικοποιήσιμων παραγόντων όπως η γεωπολιτική αβεβαιότητα.

Εκλογές σε Γαλλία, Ηνωμένο Βασίλειο, ΗΠΑ, πολιτική δυστοκία σε Γερμανία, οικονομικοπολιτικός ανταγωνισμός μεταξύ ΗΠΑ-Κίνας και ΕΕ-Κίνας καθώς και οι συνεχιζόμενοι πόλεμοι στην Ουκρανία και στη Γάζα, αποτελούν παράγοντες σημαντικών γεωπολιτικών κινδύνων. Οι περιπτώσεις αυτών των κινδύνων έχουν τέτοια μη-προβλέψιμα και μη-γραμμικά χαρακτηριστικά που οι αγορές έχουν υιοθετήσει μια εξαιρετικά πρακτική στρατηγική αντιμετώπισης τους. Έχουν δηλαδή αποφασίσει να τους αγνοούν μέχρι νεωτέρας.

Δηλαδή μέχρι τη στιγμή που οι επιπτώσεις τους θα καταστούν σαφείς και ποσοτικοποιήσιμες σε όλους μας. Κατά συνέπεια όλες οι οικονομικές μας αναλύσεις όσο και τα σενάρια για την πορεία των αγορών ισχύουν υπό την προϋπόθεση ότι όλοι αυτοί οι μη ποσοτικοποιήσιμοι παράγοντες αβεβαιότητας είτε θα παραμείνουν στο παρασκήνιο είτε στην καλύτερη περίπτωση, θα υποβαθμιστεί η σημασία και οι συνέπειες τους.

Λαμβάνοντας όλα τα ανωτέρω υπόψη, η τοποθέτηση μας είναι ότι τα γεωπολιτικά ρίσκα και εν γένει η αυξημένη αβεβαιότητα πρέπει να επηρεάσουν ΑΛΛΑ ΟΧΙ να καθορίσουν την επενδυτική μας στρατηγική. Συνεπώς σε ότι αφορά τις τοποθετήσεις μας σε μετοχικές αξίες αναγνωρίζουμε πλήρως το γεγονός ότι ο συνδυασμός σχετικά ήπιων ρυθμών ανάπτυξης, πτωτικού πληθωρισμού και μείωσης επιτοκίων δημιουργούν ένα θετικό περιβάλλον για τις αποτιμήσεις των μετοχών. Ταυτόχρονα όμως πρέπει να λάβουμε υπόψη μας τις πολύ υψηλές αποτιμήσεις, το μικρό εύρος της αγοράς όπου ένα πολύ μικρό πλήθος μεγα-μετοχών οδηγούν τους δείκτες σε νέα υψηλά καθώς και το γεγονός ότι οποιεσδήποτε περαιτέρω αυξήσεις μισθών είναι πιθανό να γίνουν εις βάρος των περιθωρίων κέρδους των εταιρειών άρα και μικρότερους του αναμενόμενου ρυθμούς αύξησης των κερδών ανά μετοχή.

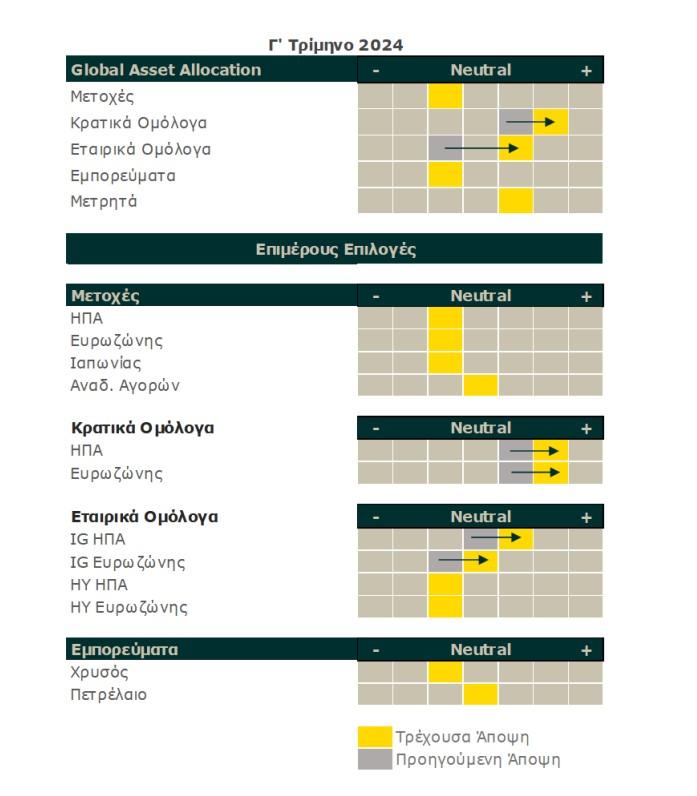

Τα ανωτέρω μας οδηγούν στην διατήρηση της επιφυλακτικής μας θέσης σε μετοχές με έμφαση σε αμυντικούς κλάδους καθώς και κλάδους με κυκλικά χαρακτηριστικά μεν αλλά με πολύ ελκυστικές αποτιμήσεις (που προσφέρουν ασφάλεια σε περίπτωση διόρθωσης) και υψηλή μερισματική απόδοση (που προσφέρει σταθερές ροές εισοδήματος). Η στρατηγική αυτή πιστεύουμε ότι μας επιτρέπει να εκμεταλλευτούμε τη θετική δυναμική στις αγορές αλλά ταυτόχρονα να είμαστε σχετικά προστατευμένοι έναντι τυχόν διόρθωσης ή αύξησης της γεωπολιτικής αβεβαιότητας. Παράλληλα πιστεύουμε ότι η επιτάχυνση της μείωσης επιτοκίων δημιουργεί θετικές συνθήκες στις αγορές ομολόγων όπου αυξάνουμε ακόμα περισσότερο την προτίμηση μας στα Κρατικά Ομόλογα ΗΠΑ και Ευρωζώνης.

Και στις δυο περιπτώσεις πιστεύουμε ότι η αγορά υποεκτιμά το εύρος της μείωσης των επιτοκίων που είναι απαραίτητες για την τόνωση της οικονομικής δραστηριότητας ενώ στην περίπτωση των κρατικών ομολόγων ΗΠΑ εκτιμούμε ότι τα επιτόκια στα τρέχοντα επίπεδα τους έχουν ενσωματώσει και μια έξτρα απόδοση ως αντιστάθμιση του ρίσκου για αυξημένα δημοσιονομικά ελλείματα στο μέλλον. Και σε αυτή τη περίπτωση η θετική μας στάση έναντι των κρατικών ομολόγων δύναται να προσφέρει και ένα βαθμό ασφάλειας σε περίπτωση αύξησης του γεωπολιτικού ρίσκου.

Πέραν των γεωπολιτικών κινδύνων, στη σφαίρα της μακροοικονομίας η κατανομή των ρίσκων δεν είναι συμμετρική. Από τη μια πλευρά της κατανομής υπάρχει μια περιορισμένη πιθανότητα αναζωπύρωσης του πληθωρισμού που θα αναβάλλει τις μειώσεις επιτοκίων ή και θα οδηγήσει σε περαιτέρω αύξηση τους, γεγονός που θα επηρεάσει αρνητικά τα ομόλογα και την πλειοψηφία των μετοχών με εξαίρεση τις ελάχιστες μεγα-μετοχές που θα συνεχίζουν να ωφελούνται από την προνομιακή θέση τους στις αγορές. Στον αντίποδα διακρίνουμε ένα πολύ πιο πιθανό σενάριο, η επιβράδυνση της οικονομίας να επιταχυνθεί απρόσμενα γεγονός που θα επηρεάσει αρνητικά τις μετοχικές τοποθετήσεις αλλά θα ωφελήσει σημαντικά το ομολογιακό χαρτοφυλάκιο.