Στα υψηλότερα επίπεδα από το 2011 βρίσκεται πλέον ο Γενικός Δείκτης στο χρηματιστήριο, ενώ το 2023 «έγραψε» άνοδο της τάξεως του 40% και είχε τη δεύτερη καλύτερη απόδοση διεθνώς μετά τον Nasdaq, χωρίς να υπολογίζεται το χρηματιστήριο της Μόσχας, που έχει ειδικά χαρακτηριστικά. Αναπόφευκτα, ένα ερώτημα που τίθεται από πολλούς επενδυτές είναι αν οι μετοχές γίνονται υπερτιμημένες. Όμως, ο βασικός δείκτης που χρησιμοποιεί ο θρυλικός επενδυτής Γουόρεν Μπάφετ υποδεικνύει ότι προς το παρόν δεν υπάρχουν υπερβολές στις αποτιμήσεις των ελληνικών μετοχών και, αντίθετα, παραμένουν αρκετά φθηνές.

Ο Δείκτης Μπάφετ συσχετίζει την κεφαλαιοποίηση μιας χρηματιστηριακής αγοράς, δηλαδή την αξία όλων των μετοχών, με το ΑΕΠ της χώρας. Όπως έχει πει ο επικεφαλής της Berkshire Hathaway, πιθανότατα ο δείκτης Κεφαλαιοποίηση Αγοράς προς ΑΕΠ είναι «το καλύτερο μέτρο για το πού βρίσκονται οι αποτιμήσεις σε κάθε δεδομένη στιγμή». Άλλωστε, η συσχέτιση της αξίας των μετοχών με το ΑΕΠ έχει παρατηρηθεί ότι είναι υψηλή, καθώς σε βάθος χρόνου οι μεταβολές των χρηματιστηριακών τιμών γενικά ακολουθούν την πορεία του ονομαστικού ΑΕΠ.

Υπάρχουν δύο τρόποι να «διαβάσει» κανείς αυτό τον δείκτη: Γενικά, μπορούμε να θεωρήσουμε ότι μια χρηματιστηριακή αγορά γίνεται υπερτιμημένη αν η αξία των μετοχών ξεπερνά το ΑΕΠ της χώρας, δίνοντας τιμές πάνω από 100% στον Δείκτη Μπάφετ.

Πέρα από αυτή τη γενική «ανάγνωση», όμως, έχει σημασία και πώς συγκρίνεται η παρούσα τιμή του Δείκτη Μπάφετ με τον ιστορικό μέσο όρο της προηγούμενης δεκαετίας. Αν είναι υψηλότερη, θεωρητικά οι χρηματιστηριακές αξίες είναι υπερτιμημένες και θα πρέπει να ακολουθήσει διόρθωση, ενώ αν είναι χαμηλότερη υπάρχουν περιθώρια περαιτέρω ανόδου.

Για παράδειγμα, για τις αμερικανικές μετοχές, που έχουν τις πιο «πλούσιες» αποτιμήσεις στις ώριμες αγορές, κυρίως χάρη στις μοναδικές επιδόσεις του τομέα της υψηλής τεχνολογίας, ο μέσος όρος 10ετίας του Δείκτη Μπάφετ ήταν στο τέλος του 2023 στο 161%. Το 2021, ο Δείκτης «έσπασε τα κοντέρ», φθάνοντας στο 223%, αλλά το 2022 διόρθωσε στο 164%, για να ανεβεί στο 176% το 2023.

Στην ελληνική αγορά, ο Δείκτης Μπάφετ προσφέρει ενδιαφέροντα συμπεράσματα:

- Στην παρούσα φάση, με την αξία των ελληνικών μετοχών να διαμορφώνεται στα 96,26 δισ. ευρώ και το ονομαστικό ΑΕΠ του 2023 να υπολογίζεται (από το ΔΝΤ) στα 221,6 δισ. ευρώ, ο δείκτης παίρνει μια τιμή λίγο πάνω από το 43%.

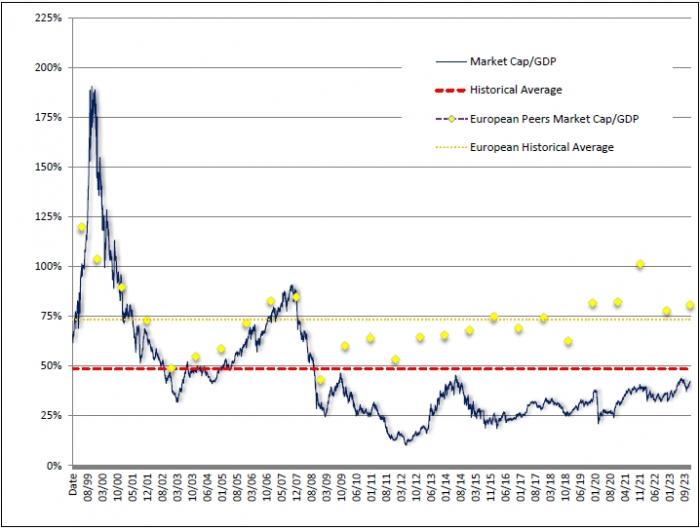

- Αυτή η τιμή όχι μόνο βρίσκεται σε πολύ μεγάλη απόσταση από το όριο του 100% του ΑΕΠ, αλλά είναι χαμηλότερη και από τον ιστορικό μέσο όρο, που διαμορφωνόταν στο τέλος του 2023 σε 50%, σύμφωνα με υπολογισμούς της Beta Χρηματιστηριακή (βλ. γράφημα).

Ο Δείκτης Μπάφετ (Κεφαλαιοποίηση/ΑΕΠ) σε Ελλάδα και Ευρώπη

- Εύκολα καταλαβαίνει κανείς, ανατρέχοντας σε ιστορικά στοιχεία, ότι, παρόλο που και αυτή την περίοδο έχουμε μια… καθαρόαιμη bull market στο ΧΑ, ωστόσο δεν μπορεί να γίνει η παραμικρή σύγκριση με τις υπερβολές του παρελθόντος και δη με την εποχή της «φούσκας» του ’99, που εξακολουθεί να προκαλεί ανατριχίλες σε όσους επενδυτές δραστηριοποιούνταν στην αγορά και τότε.

- Είναι χαρακτηριστικό ότι στο αποκορύφωμα εκείνης της χρηματιστηριακής υπερβολής ο Δείκτης Μπάφετ είχε ξεπεράσει το 180% του ΑΕΠ και θύμιζε… Wall Street, χωρίς βεβαίως να υπάρχουν εισηγμένες εταιρείες που να δικαιολογούν τέτοιες κεφαλαιοποιήσεις, ενώ οι τεράστιες εισροές κεφαλαίων στην αγορά ήταν σε πολύ μεγάλο ποσοστό… αέρας (αγορές με άτυπη πίστωση).

- Όπως φαίνεται στο γράφημα, ο ιστορικός μέσος όρος του Δείκτη Μπάφετ για τις ευρωπαϊκές αγορές διαμορφώνεται περίπου στο 75%, δηλαδή πολύ υψηλότερα από τον αντίστοιχο ιστορικό μέσο όρο στην Ελλάδα.

- Αυτό δείχνει ότι οι ελληνικές μετοχές, που δικαίως, λόγω της οικονομικής κατάρρευσης της χώρας, ήταν για πολλά χρόνια υποτιμημένες, τώρα έχουν ένα νέο πεδίο για ανοδική «διόρθωση»: όσο η χώρα επανέρχεται στην ευρωπαϊκή κανονικότητα, κάτι που επιβεβαιώθηκε πρόσφατα με την ανάκτηση της επενδυτικής βαθμίδας, τόσο περισσότερο θα είναι δικαιολογημένη μια αύξηση της αξίας τους σε σχέση με το ΑΕΠ, ώστε να καλυφθεί η διαφορά από την Ευρώπη.

- Άλλωστε, η προβλεπόμενη ανάπτυξη που θα σημειωθεί τα επόμενα χρόνια στην Ελλάδα (για το 2024 το ΔΝΤ προβλέπει αύξηση κατά 5,5% του ονομαστικού ΑΕΠ) θα λειτουργεί σαν ένας μηχανισμός υποστήριξης και των χρηματιστηριακών αποτιμήσεων.

Το φρενάρισμα της ανόδου

Έχοντας συμπληρώσει 15 ανοδικές εβδομάδες στις 18 τελευταίες και με αλλεπάλληλες υπερβάσεις και υψηλά 13 ετών, το ελληνικό χρηματιστήριο είναι φορτωμένο με σημαντικά κέρδη, άρα κάθε διόρθωση – όπως η χθεσινή – είναι όχι απλώς θεμιτή, αλλά απαραίτητη και ζωτική για την εύρυθμη λειτουργία της αγοράς και τη συνέχειά της.

Η αγορά είναι γεμάτη υπεραξίες, ενώ ουσιαστική διόρθωση δεν έχει γίνει, καθώς πτώση μεγαλύτερη του 1% το Χ.Α. έχει να κάνει από τις 16 Ιανουαρίου όταν έχασε 1,55%, που έως τώρα είναι και η μεγαλύτερη πτώση του 2024.

Μετά το +39% του 2023, η αγορά και φέτος, πριν συμπληρωθεί ενάμισης μήνας, είχε δώσει έως χθες άνοδο 8,34% σε επίπεδο Γενικού Δείκτη, άνω του 9% σε επίπεδο FTSE 25, ενώ ο τραπεζικός κέρδιζε 15,40%. Αυτός είναι και ο λόγος που οι αναλυτές επισήμαναν τα υπεραγορασμένα επίπεδα της αγοράς, αλλά και τα σημάδια κόπωσης και κορεσμού, υπενθυμίζοντας πως ανά πάσα στιγμή μπορεί να προκύψει μεγαλύτερης μορφής διόρθωση, αν δοθεί μια καλή αφορμή, ίσως από μακροοικονομικές ή γεωπολιτικές εξελίξεις του εξωτερικού.

Παράλληλα, η χθεσινή συνεδρίαση επιβεβαίωσε κάποιους αναλυτές, όπως ο CEO της Fast Finance ΑΕΠΕΥ Ηλίας Ζαχαράκης που σε προχθεσινή του ανάλυση σημείωνε την κρισιμότητα της υπέρβασης των 1.410 μονάδων. Όπως φαίνεται, η υπέρβαση της περιοχής των 1.410 μονάδων πιθανότατα να απαιτήσει επιπλέον δυνάμεις, άρα αναδίπλωση χαμηλότερα, διόρθωση και επαναφόρτιση της δυναμικής.

Μένει να δούμε αν η χθεσινή οπισθοχώρηση αρκεί για να ανακτήσει ενέργεια η αγορά, ή αν θα χρειαστεί περαιτέρω διόρθωση. Χθες ο Γ.Δ. έφτασε έως το υψηλό των 1.407,25 μονάδων (+0,45%), όμως κατόπιν γύρισε αρνητικά, χάνοντας και το όριο ψυχολογίας των 1.400 μονάδων.

Τελικώς, το κλείσιμο έγινε στις 1.394,08 μονάδες με απώλειες 0,49%, ενώ ο Γενικός Δείκτης έφτασε πρωτύτερα έως το χαμηλό των 1.390,45 μονάδων (-0,75%). Θυμίζουμε πως και στη συνεδρίαση της Παρασκευής ο Γ.Δ. έφτασε έως το υψηλό των 1.412,53 μονάδων όμως τελικώς έκλεισε στις 1.401,01 μονάδες, την Πέμπτη είχε υψηλό στις 1.405,28 μονάδες αλλά έκλεισε χαμηλότερα, ενώ την Τετάρτη έφτασε έως τις 1.407,71 μονάδες όμως έκλεισε στις 1.397,14 μονάδες.

Βεβαίως, για άλλη μια συνεδρίαση η αγορά έδειξε ότι στο πτωτικό κομμάτι της, δεν κλιμάκωσε, αλλά αντιθέτως μείωσε κατά πολύ τον τζίρο της. Σε κάθε διορθωτική κατεύθυνση, «βραχυκυκλώνουν» οι συναλλαγές και περιορίζονται κατά πολύ οι εντολές, στοιχείο που αφενός μαρτυρά το ισχυρό ανοδικό momentum που υπάρχει, αφετέρου ότι δεν υπάρχει διάθεση να σηκωθούν λεφτά από την αγορά.

Δεν είναι τυχαίο ότι χθες ο τζίρος έπεσε σχεδόν στο μισό έναντι του μέσου όρου του Φεβρουαρίου, καθώς οι συναλλαγές κατήλθαν στα 86,8 εκατ. ευρώ, μακράν ο μικρότερος τζίρος του τρέχοντος μήνα, αλλά και ο μικρότερος των τελευταίων έντεκα συνεδριάσεων. Θυμίζουμε πως την περασμένη εβδομάδα οι μέσες συναλλαγές ήταν στα 182,8 εκατ. ευρώ, ενώ το μήνα Φεβρουάριο ο μέσος τζίρος είναι πάνω από τα 160 εκατ. ευρώ.